Tauil & Chequer assessora project finance das Rodovias de MG

Financiamentos das novas concessões do Triângulo Mineiro e do Sul de Minas em emissões de debêntures teve valor total de R$ 900 milhões.

Da Redação

terça-feira, 28 de fevereiro de 2023

Atualizado às 11:45

O escritório Tauil & Chequer Advogados, associado a Mayer Brown, assessorou a Concessionária Rodovias do Triângulo SPE S.A. (concessionária da Concessão do Triângulo Mineiro, Lote 1) e a Concessionária Rodovias do Sul de Minas SPE S.A. (concessionária da Concessão do Sul de Minas, Lote 2), no âmbito de seus respectivos project finance. Ambas concessionárias foram constituídas no âmbito da nova parceria (joint venture) entre Equipav Rodovias (empresa do grupo Equipav) e veículos de investimento geridos e administrados pela gestora Perfin Administração de Recursos.

Os financiamentos foram estruturados simultaneamente por meio da 1ª emissão de debêntures de cada concessionária, no valor total de R$ 900 milhões, sendo a emissão de Triângulo Mineiro no valor total de R$ 700 milhões e a emissão de Sul de Minas no valor total de R$ 200 milhões.

A estruturação do project finance e distribuição das debêntures da emissão de Triângulo Mineiro foram realizadas pelos bancos Itaú BBA, Banco ABC Brasil e Santander e, no caso da emissão de Sul de Minas, foram concluídas pelos bancos Santander e Daycoval.

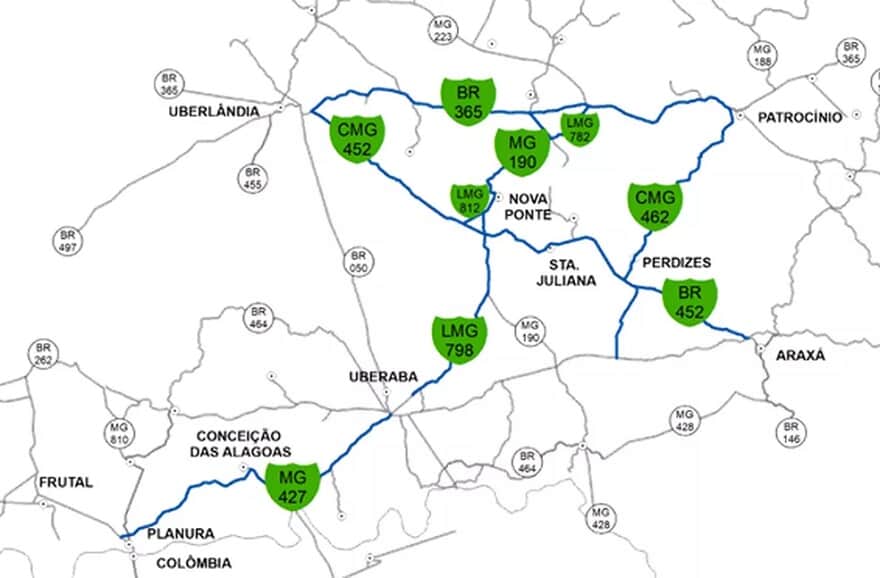

As concessionárias foram as licitantes vencedoras do leilão das rodovias do Lote 1 (Triângulo Mineiro - 627,4 km) e do Lote 2 (Sul de Minas - 454,3 km), previstas no Programa de Concessões Rodoviárias do Estado de Minas Gerais, e os recursos líquidos de ambas as emissões serão destinados aos custos e investimentos iniciais de cada respectiva concessão.

A equipe foi liderada pelo sócio Luis Montes e contou com a atuação da associada Beatriz Lavigne, ambos da área de Bancário e Financeiro.