Lei 14.973/24 - Reoneração gradual da folha de pagamentos

A lei 14.973/24 prevê a transição da desoneração da folha de pagamento até 2027, com redução gradual da CPRB e aumento da contribuição sobre a folha.

sexta-feira, 27 de setembro de 2024

Atualizado em 26 de setembro de 2024 11:39

A lei 14.973/24, sancionada pelo presidente da República em 16/09, dentre outras alterações, estabelece regime de transição para a contribuição substitutiva sobre a Receita Bruta, prevista nos arts. 7º e 8º da lei 12.546, de 14 de dezembro de 2011 (CPRB).

Assim, até 31 de dezembro de 2024, fica mantida a opção dos setores contemplados pela desoneração da folha de pagamentos.

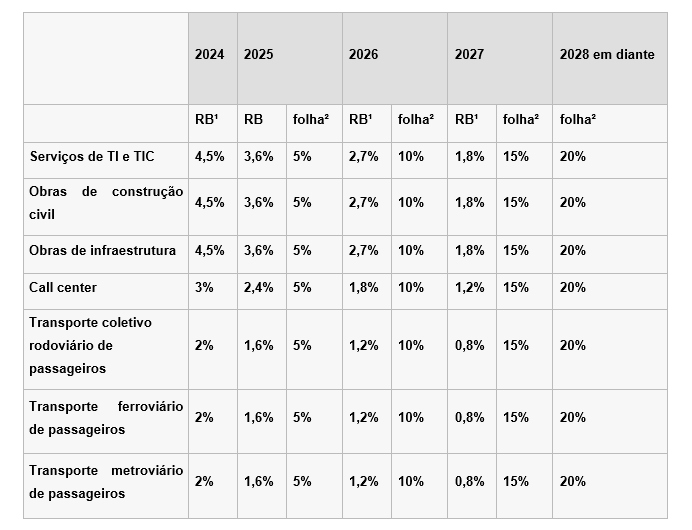

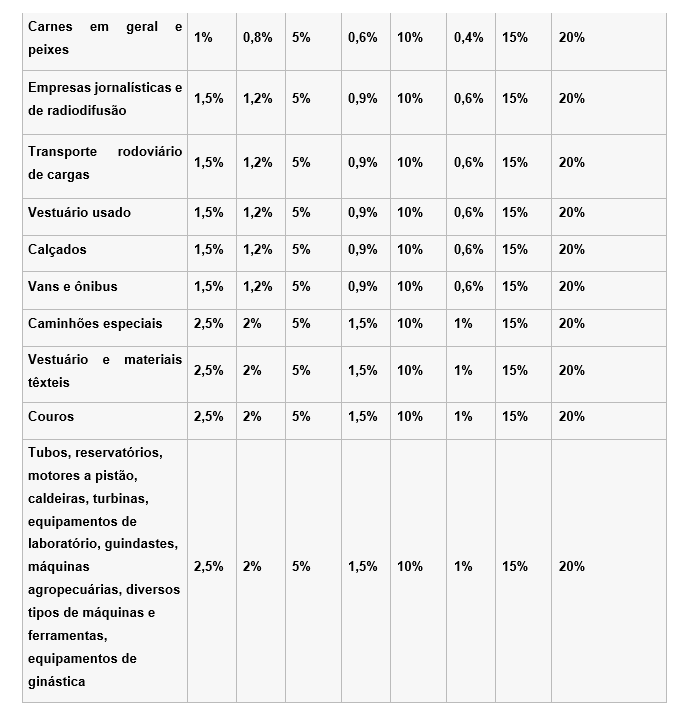

De forma proporcional, a título de transição de 2025 a 2027, a lei prevê a redução gradual da alíquota sobre a receita bruta e o aumento gradual da alíquota sobre a folha:

- 01 de janeiro de 2025 até 31 de janeiro de 2025: 80% das alíquotas da Contribuição sobre a Receita Bruta x 25% das alíquotas da Contribuição Previdenciária Patronal;

- 01 de janeiro de 2026 até 31 de janeiro de 2026: 60% das alíquotas da Contribuição sobre a Receita Bruta x 50% das alíquotas da Contribuição Previdenciária Patronal e,

- 01 de janeiro de 2027 até 31 de janeiro de 2027: 40% das alíquotas da Contribuição sobre a Receita Bruta x 75% das alíquotas da Contribuição Previdenciária Patronal.

De 2028 em diante, volta a incidir a alíquota de 20% sobre a folha de salários da cota patronal e sobre os pagamentos feitos aos contribuintes individuais e fica extinta aquela sobre a receita bruta.

Durante o período de transição, para efeito do cálculo do valor devido, as contribuições previdenciárias sobre a folha de pagamentos da cota patronal e contribuinte individual (art. 22, I e III, da lei 8.212/91) não incidirão sobre o 13º salário.

As empresas que optarem por contribuir sobre a Receita Bruta deverão, a partir de 1º de janeiro de 2025 e até 31 de dezembro de 2027, firmar termo de compromisso para manter ao longo de cada ano, quantidade média de empregados igual ou superior a 75% da média do ano imediatamente anterior.

Em caso de inobservância a empresa não poderá usufruir da contribuição sobre a receita bruta, a partir do ano-calendário subsequente ao descumprimento, hipótese em que se aplicam as contribuições sobre a folha, à alíquota de 20%.

Ressalvamos a importância de que sejam revistos os cálculos pelas empresas envolvidas para verificação se realmente é vantajosa a opção pelo regime substitutivo a partir de 2025, momento em que haverá a simultaneidade dos dois regimes para quem optar por recolher sobre a Receita Bruta, pois, durante todo o período de transição haverá a concomitância das alíquotas de CPRB e sobre a Folha de salários. (recolhimento do percentual desonerado e percentual não desonerado).

Confira a seguir a tabela1 contemplando as Alíquotas de transição e base de cálculo:

_____

1 Fonte: Agência Câmara Notícias: (1) incide sobre a receita bruta obtida com serviço ou produto; (2) incide sobre a folha de salários dos envolvidos na atividade.

Fabíola Paes de Almeida Ragazzo

Advogada e Consultora Tributária do escritório Ronaldo Martins & Advogados.