Globalização econômica, risco e compliance

O compliance é atualmente um fator importante de avanço da sociedade no enfrentamento da corrupção ao buscar estabelecer uma cultura de ética e conformidade como valores intrínsecos das instituições públicas e privadas e das relações entre elas, fomentando a ética nas relações empresariais e com os entes governamentais.

terça-feira, 18 de junho de 2024

Atualizado às 10:19

Nas últimas décadas temos assistido a inúmeras inovações em termos de gestão, controle, transparência e eficácia, tanto no campo privado como no campo da Administração Pública. Surgiram novas teorias e termos como "gestão estratégica", "governança", "gestão de riscos" e "compliance" passaram a fazer parte dessa nova realidade do meio empresarial e mais recentemente da Administração Pública.

Essa evolução no trato dos negócios públicos e privados é algo essencial e inevitável, tendo surgido nos Estados Unidos na década de 1960 em razão das demandas e movimentos políticos e de mercado principalmente, ligados ainda, após a globalização, aos riscos dos negócios, em especial das grandes corporações, detentoras do capital de fundos de investimento e pessoas físicas de várias partes do mundo.

Nesse sentido, tivemos a revolução industrial como o primeiro grande fator de mudanças nos meios e modos de produção, até então baseados em produção ou manufaturas individuais. Houve um processo de migração do campo para as cidades e a circulação de bens, produtos e serviços se altera exponencialmente, levando ainda ao surgimento da classe operária, das demandas por direitos sociais e trabalhistas e da concentração de capital em grandes corporações.1

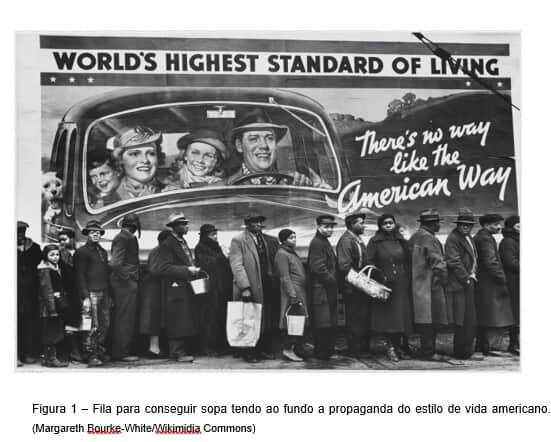

O aumento da produção em escala, concentrado em grandes corporações industriais, aliado a diminuição do consumo das pessoas e do fim da expansão desenfreada de crédito nos Estados Unidos da América levaram a crise da Bolsa de Valores de Nova York em 1929, com consequências desastrosas pra o mundo todo, que se viu em meio a primeira grande crise capitalista. A superprodução e a especulação financeira foram as duas principais causas dessa crise, o que levou a se repensar as questões do mercado, livre comércio, intervenção na economia e o risco do sistema vigente.

Após a Segunda Guerra Mundial tivemos o incremento de novas tecnologias que começaram gradualmente a se incorporar no processo produtivo, fruto do salto tecnológico do segundo confronto bélico mundial. A Primeira Revolução Industrial, identificada e muito pelas máquinas a vapor e mecanização dos processos de produção, e a Segunda Revolução Industrial, que foi marcada pela inserção no cotidiano das pessoas de bens de consumo industrializados como o automóvel, o televisor e o rádio, começam a ser exponencializados pela junção da tecnologia aos processos produtivos. A Terceira Revolução Industrial, também chamada de Revolução Digital, iniciada nos anos 1950 já tem a marca da tecnologia e automação, com o surgimento dos computadores e ainda de forma incipiente da internet. Chegamos a chamada Quarta Revolução Industrial, ou Revolução 4.0, onde as tecnologias, incluindo robótica, inteligência artificial e principalmente a internet passam a ter um papel crucial na vida das pessoas.2

Aqui interessam para o desenvolvimento de nosso tema duas questões, que acabam se interligando: o risco e a globalização.

Todo esse processo iniciado ainda na Primeira Revolução Industrial leva a um aumento considerável do risco das atividades, expondo as pessoas inicialmente e a própria coletividade posteriormente a riscos antes inimagináveis diante daquele vigente sistema de produção e circulação de bens, produtos e riquezas baseado no indivíduo e nas pequenas propriedades.

O advento da mecanização, da produção em escala, os ambientes insalubres e jornadas de trabalho extenuantes levam a alterar o que poderia ser considerado o risco da atividade. As consequências de se exercer as atividades mais modernas, mesmo que dentro das normas vigentes, passa a expor a risco os trabalhadores, a própria circulação de bens e serviços e a coletividade. De se observar que com a produção em escala a falência de uma fábrica poderia levar ao desemprego em massa de pessoas de uma determinada cidade ou região, a explosão de uma caldeira de uma fabrica poderia gerar um grande número de mortos, o descarrilhamento de um trem a vapor também.

Esse risco passa da mesma forma a ser observado na economia e mercado financeiro, uma vez que se alteram substancialmente o comércio internacional e as inversões de capital. A crise de 1929 foi a concretização desse risco diante do modelo de negócios que estava vigendo.

Não é preciso pensar muito para se imaginar que a Revolução Tecnológica, com o advento e implemento da internet e globalização econômica levaram essa risco, no campo financeiro, a um patamar até então inimaginável.

Já tratando da segunda questão que nos interessa, a globalização3, especialmente de cunho financeiro, trouxe o risco de se ter algo muito pior que a crise da bolsa de 1929. Segundo professor Antônio Corrêa de Lacerda

A globalização é um dos processos de aprofundamento internacional da integração econômica, social, cultural e política,1 2que teria sido impulsionado pela redução de custos dos meios de transporte e comunicação dos países no final do século XX e início do século XXI3 sendo considerada a maior mudança da história da economia nos últimos 40 anos. (Lacerda, 2001).

Como efeito colateral da globalização econômico-financeira temos as crises e escândalos corporativos, dentre as quais destacamos: o escândalo da ENRON[4] em 2001, escândalo da Parmalat em 20045 e a crise dos subprimes6, levando a se repensar a questão do livre mercado e da intervenção do Estado, mas principalmente em como se evitar crises dessa natureza, pois os efeitos em nível mundial são desastrosos.

O que fica claro é que com a possibilidade de que os donos do capital, os investidores estarem em um país, enquanto a empresa ou negócio que eles investem esteja localizada em outro e muitas vezes parte da matéria-prima, insumos e mesmo mão-de-obra e setores de TI em países diversos, tudo aliado a globalização e tecnologias que permitam a um clique a inversão de valores, investimentos, saques e etc, o risco se torna algo com potencial imenso de crises em escala global e perda de capital em cifras elevadíssimas.

O mesmo raciocínio se faz em relação aos governos e suas políticas, pois um governo estável, com mecanismos de controle e gestão eficazes, e com níveis baixos de corrupção, leva a um risco baixo para fins de investimentos, com pouca probabilidade de ocorrerem escândalos financeiros.

É nesse contexto de alto risco, potencializado pela globalização, e diante de escândalos financeiros que surgem as teorias de governança e compliance. Segundo Walker, ao tratar do tema e reportando-se ainda aos anos 1970, quando o governo dos Estados Unidos da América, diante de escândalos de corrupção adota medidas no sentido de estabelecer regras de compliance:

"(...) a readequação do mercado e do modelo normativo americano de combate a corrupção, fazendo nascer o compliance, como ferramenta ou instrumento de prevenção, detecção e mediação de condutas corruptivas, sobretudo com o objetivo de resguardar a estabilidade do mercado de capitais e do sistema corporativo daquele país" (Walker, 2016)

E o que toda essa estória tem a ver com a corrupção? É que em todos esses escândalos financeiros houve em maior ou menor medida a prática da corrupção, pública ou privada ou ainda as duas modalidades em conjunto7. A corrupção esta intrinsicamente ligada a todos esses escândalos e crises, em maior ou menor grau, ao lado de toda uma gama de crimes. No fim, a corrupção acaba sendo mais um fator de risco a ser gerido em termos de prevenção e detecção para que o Estado possa funcionar devidamente e as corporações privadas possam exercer seu negócio e auferir os lucros pretendidos, evitando-se crises financeiras globais com prejuízos generalizados.

Diante de todo este quadro e deste contexto histórico, o compliance surge inicialmente como o dever de cumprir as normas e regulamentos, passando com o tempo e seu natural desenvolvimento a significar a criação e fomento de uma cultura de ética e integridade nas instituições públicas e privadas.

No Brasil, especialmente diante dos grandes escândalos de corrupção, como o "Mensalão" e a "Lava Jato", dentre inúmeros outros casos, o compliance ganha força e surge nos últimos anos como algo imprescindível ao meio corporativo, que capitanea esse movimento diante do prejuízo auferido pelas empresas que tiveram seu nome e imagem envolvidos em esquemas de corrupção.

Paralelamente o Estado Brasileiro começa também a falar mais fortemente em governança e compliance nos últimos anos, embora já nos anos 1990 tenhamos movimentos neste sentido.

Surge doutrina a respeito, multiplicam-se os eventos como congressos e seminários, aparecem as certificações de empresas e também de profissionais em governança e compliance, com implantação hoje praticamente obrigatória em empresas de grande porte, sem o que fica verdadeiramente inviabilizado o negócio, em especial a captação de recursos de investidores.

Tudo isso vem acompanhado de arcabouço legislativo e jurisprudência, tendo como grande marco em nosso país a denominada Lei Anticorrupção - lei 12.846/13, que trata da responsabilidade objetiva administrativa e civil das pessoas jurídicas por atos lesivos a Administração Pública nacional e estrangeira (Brasil, 2013). Fala ainda esta lei expressamente na existência de mecanismos e procedimentos internos de integridade, os quais serão considerados na aplicação de sanções.

Neste mesmo diapasão o Tribunal de Contas da União e a Controladoria-Geral da União começam a exigir dos entes públicos uma política de gestão baseada em práticas de governança, sendo marcos indiscutíveis desse processo, que se inicia ainda na década de 1990 conforme veremos em capítulo próprio, o Referencial Básico de Governança, do TCU, e a IN 001/16 da CGU e MP, que estabelece a necessidade de todo o Executivo Federal implantar práticas de gestão de riscos, controle interno e governança.

Em suma, este movimento não é um modismo ou algo transitório, mas sim um conjunto de práticas, políticas, instrumentos de gestão e cultura de ética e conformidade que estão sendo estabelecidos no meio privado e também no meio público, ensejando uma transformação positiva para todos os setores da sociedade brasileira.

O compliance é atualmente um fator importante de avanço da sociedade no enfrentamento da corrupção ao buscar estabelecer uma cultura de ética e conformidade como valores intrínsecos das instituições públicas e privadas e das relações entre elas, fomentando a ética nas relações empresariais e com os entes governamentais.

______________

1 Sobre o tema vide a monografia: "Mudanças no Papel do Indivíduo Pós-Revolução Industrial e o Mercado de Trabalho na Sociedade da Informaçao", in http://www.mpsp.mp.br/portal/page/portal/documentacao_e_divulgacao/doc_biblioteca/bibli_servicos_produtos/bibli_informativo/bibli_inf_2006/RPensam-Jur_v.14_n.1.13.pdf

2 Vide sobre o tema "A Revolução Industrial", de Francisco M.P. Teixeira, ed. Atica, 2021 e também "A Quarta Revolução Industrial", de Klaus Shwab, Edipro, 2020.

3 Segundo a Wikipedia, "A globalização é um dos processos de aprofundamento internacional da integração econômica, social, cultural e política,[1][2] que teria sido impulsionado pela redução de custos dos meios de transporte e comunicação dos países no final do século XX e início do século XXI[3] sendo considerada a maior mudança da história da economia nos últimos 40 anos".

4 A publicação feita no site migalhas explica em detalhes a fraude na ENROM e seu impacto em nível mundial. Segundo o site, "a "Enron" - então considerada uma potência empresarial - divulgou, em 2 de dezembro de 2001, seu pedido de concordata e, dez dias após, o Congresso Americano começou a analisar a falência do grupo, o qual possuía uma dívida aproximada de 22 bilhões de dólares. Em diversos artigos, foi considerada a falência mais importante da história empresarial americana.

A "Enron" era a sétima maior empresa dos Estados Unidos e uma das maiores empresas de energia do mundo. No Brasil, a "Enron" mantinha participações na CEG/CEGRio, no Gasoduto Brasil / Bolívia, na Usina Termoelétrica de Cuiabá, na Eletrobolt, na Gaspart e na Elektro, esta última, empresa paulista de energia elétrica que atende aproximadamente 1,6 milhões de consumidores.(...)

Não podemos afirmar quais foram as reais causas desse trágico desfecho da "Enron", mas certamente a economia de mercado teve acentuada influência na prática de fraudes e manobras contábeis que culminaram na concordata da empresa e no prejuízo de milhares de investidores, credores e empregados. Ademais, todas as atitudes praticadas pelos administradores da "Enron" comprovam a fragilidade dos mecanismos contábeis e de auditoria capazes de coibir abusos e evitar fraudes lesivas ao mercado. Outra séria conclusão a que chegamos é que há que existir uma prática transparente entre administradores de corporações, seus investidores e empregados capazes de refletir a real situação financeira de uma empresa.

https://www.migalhas.com.br/depeso/6852/caso-enron--breve-analise-da-empresa-em-crise

5 A Revista "Le Monde Diplomatique Brasil" publicou naquele ano de 2004 que "Viva a ética nos negócios!", "Viva a empresa moral!" Ouvidos durante o Fórum Econômico Mundial, de Davos, estes gritos revelam uma promessa: a de que o capitalismo partirá para uma retomada em bases desinfetadas. Será difícil. Isto porque, precisamente no momento em que esse desejo era manifestado, a imensidão do caso Parmalat explodia à luz do dia. Classificado como o maior escândalo financeiro na Europa desde 1945, deixa prever ondas de choque semelhantes àquelas, desastrosas, que provocaram a falência fraudulenta da distribuidora de energia Enron, em dezembro de 20011 .A Parmalat significava o exemplo de um sucesso impulsionado pela dinâmica da globalização liberal. Começando como uma pequena empresa familiar de distribuição de leite pasteurizado localizada nos arredores de Parma, na década de 60, ela se desenvolveu graças à habilidade de seu fundador, Calisto Tanzi, e aos generosos subsídios da União Européia. A partir de 1974, a Parmalat internacionalizou-se, instalando-se no Brasil e, depois, na Venezuela e no Equador. Multiplicou suas filiais e criou empresas intermediárias em todos os territórios que oferecessem facilidades fiscais (Ilha de Man, Holanda, Luxemburgo, Áustria e Malta) e, em seguida, nos paraísos fiscais (Ilhas Caiman, Ilhas Virgens britânicas, Antilhas holandesas.). Em 1990, colocou ações na Bolsa de Valores, afirmando-se como o sétimo grupo privado da Itália e ocupando o primeiro lugar mundial no mercado de leite de longa conservação. Este colosso empregava em torno de 37 mil funcionários em mais de 30 países e seu faturamento chegou, em 2002, a 7,6 bilhões de euros (cerca de 27 bilhões de reais), valor superior ao do Produto Nacional Bruto (PNB) de países como o Paraguai, a Bolívia, Angola ou o Senegal.Jogada por tudo ou nada. O endividamento da Parmalat chega a 11 bilhões de euros! E que foi deliberadamente dissimulado, há vários anos. Por ser permanente, a fraude não era detectável https://diplomatique.org.br/o-escandalo-da-parmalat/

6 Segundo noticiou o Blog Warren, do Estadão, A crise do subprime foi o resultado do estouro de uma bolha de investimentos massivos em hipotecas nos EUA que cresceram ao longo dos anos 2000. As hipotecas são uma forma de financiamento imobiliário comum nos EUA, em que o imóvel é dado como garantia ao banco caso o tomador não consiga pagar as dívidas.

Já o nome "subprime" refere-se a empréstimos concedidos a pessoas com alto risco de crédito, isto é, com pouca estabilidade financeira e credibilidade para pagar contas.Por natureza, empréstimos subprime são investimentos extremamente arriscados e com altíssima chance de default - termo financeiro para o universalmente conhecido "calote".Em linhas gerais, a bolha surgiu porque o crescente interesse por rendimentos de hipotecas deu origem a uma imensa estrutura financeira para negociar esses ativos no mercado.A alta demanda incentivou as instituições de crédito a ampliar sua "produção" e oferecer hipotecas com grande risco de calote - as famigeradas hipotecas subprime.Quando muitos tomadores de hipotecas deixaram de pagar as contas, o mercado imobiliário foi inundado por imóveis desvalorizados e a estrutura entrou em colapso, levando à crise. Quando ocorreu a crise do subprime? O ápice da crise ocorreu em 15 de setembro de 2008 com a falência do Lehman Brothers, um dos maiores e mais antigos bancos de investimentos do mundo.Os indícios da bolha já vinham crescendo desde 2007, quando dezenas de instituições ofertantes de hipotecas começaram a falir ou ser compradas por bancos maiores.Em 2008, a crise se alastrou para outras instituições financeiras ao redor do mundo que tinham participação no mercado imobiliário norte-americano. No mesmo mês da falência do Lehman Brothers, o tradicional banco Merrill Lynch foi comprado pelo Bank of America, enquanto o Goldman Sachs e o Morgan Stanley pediram crédito emergencial ao Federal Reserve (Fed, o banco central dos EUA). https://warren.com.br/blog/crise-do-subprime/

7 Embora no Brasil não haja ainda a tipificação da corrupção privada, em vários outros países existe esse crime.

_______________

Lacerda, A.C.(2001). Globalização e o Brasil: riscos, oportunidades e desafios. Revista FAAP Relações Internacionais e Economia.

Walker, J.(2016). Compliance: Origem, Evolução Histórica e Legislativa. Rio de Janeiro: IBC.