Fusões conglomerais: o que esperar das autoridades antitruste?

Ao notar que dentre os 61 atos de concentração, 20 destes foram decididos justamente nos anos de 2021 e 2022, a perspectiva é que as autoridades antitruste ao redor do mundo, incluindo o CADE no Brasil, sejam instados a se manifestar com cada vez mais frequência sobre o tema.

quarta-feira, 1 de novembro de 2023

Atualizado às 08:30

Conforme mencionado nos nove artigos anteriores,1 que trataram do conceito de integrações verticais e conglomerais, do seu fluxo de análise pelo CADE e das principais teorias do dano, passamos agora, neste último artigo da série, para o aprofundamento sobre as preocupações relacionadas especificamente às fusões conglomerais.

Recorde-se, inicialmente, que uma fusão conglomeral é uma espécie do gênero fusões não horizontais. Assim, tendem a ser definidas por exclusão, ou seja, aquelas que não abarcam relações horizontais (entre concorrentes diretos), verticais ou quase verticais entre si. Hovenkamp, "a merger that is neither horizontal nor vertical is generally called 'conglomerate'"2. A Organização para Cooperação e Desenvolvimento Econômico - OCDE define atos de concentração conglomerais como aqueles que envolvem empresas que não são concorrentes no mercado relevante de produto e que também não possuam uma relação de fornecimento - ou seja, um produto não é insumo do outro.3 A Comissão Europeia, por seu lado, trata os atos de concentração conglomerais no documento Guidelines on the assessment of non-horizontal mergers under the Council Regulation on the control of concentration between undertakings.4

Na experiência estrangeira, interessante notar que as autoridades antitruste que possuem guias de análise de concentrações econômicas, sejam específicos para fusões não horizontais, sejam gerais, contam, muitas vezes, com seções específicas sobre fusões conglomerais. É o caso do Guia da Argentina5 de Concentrações Econômicas, que conta em sua Seção IX com enfoque sobre "Concentraciones de conglomerado". Também é esse o cenário na França, em seu Guia de Concentrações Econômicas, 6que contém na seção 4 uma descrição sobre "Les effects congloméraux d'une concentration". Esse cenário se repete no Guia do Reino Unido7 de Concentrações Econômicas (Seção 7, Vertical and conglomerate effects), da Nova Zelândia8 ("conglomerate mergers") e de Taiwan ("12. Review of conglomerate mergers").

Recorde-se que nos EUA, no US Draft Merger Guidelines de 2023, recentemente publicado, optou-se por não ter dois guias, um voltado para concentrações horizontais e outro para concentrações verticais e conglomerais, mas sim treze orientações gerais, aplicáveis a todos os tipos de operações, independentemente da forma de sua implementação. Apesar disso, uma das orientações é especificamente direcionada a fusões verticais (Guideline 6: Vertical Mergers should not create market structures that foreclose Competition), sem que haja uma única menção expressa ao termo "conglomeral". A hipótese, portanto, que vem sendo discutida nos diversos eventos sobre esse tema ao redor do mundo, é que todo o guia foi desenhado pelo DOJ e pela FTC para abarcar operações de todos os tipos, incluindo operações conglomerais (cuja conceituação por vezes pode ser controversa), cada vez mais frequentes em mercados digitais.

Na experiência do CADE, dentre os 16 casos9 em que se identificou o risco de efeitos de portifólio, interessante mencionar que em 4 casos houve uma ponderação, de modo comparativo, entre o poder de portfólio das empresas envolvidas com os demais concorrentes no mercado.10 11 12 13Em outros 2 casos, analisou-se a opinião dos clientes diante de eventual incremento do poder de portfólio.14 15

Ciente da relevância que as fusões conglomerais tem para as autoridades antitruste, foi publicado, em setembro de 2022, Documento de Trabalho 006/23 do CADE "Fusões Conglomerais: Teorias do Dano e Jurisprudência do Cade entre 2012 e 2022"16, de autoria de Guilherme Mendes Resende, Victor Oliveira Fernandes e Isabella Oliveira Guimarães Barcelos. Os autores explicitam que algumas razões tendem a explicar uma fusão conglomeral: (i) intenção de aumentar o escopo de produção com os produtos ou serviços tendo alguma relação de consumo; (ii) expansão geográfica, em que as empresas fabricam em diferentes regiões o mesmo produto, usando a fusão para integrar esses mercados; e/ou (iii) a entrada em um novo mercado antes não explorado pelas empresas analisadas.

Citando Binotto17, os autores reconhecem que as principais teorias do dano envolvendo fusões conglomerais são quatro: (i) atuação transversal (reciprocity dealings)18; (ii) fortalecimento do poder econômico (entrenchment doctrine)[19]; (iii) redução substancial da concorrência (subtantial lessening of competition)20; e (iv) aumento da concentração agregada21. Na prática, a preocupação com a atuação transversal das empresas e grupos econômicos envolvidos na operação tem sido mais evidente.

O Documento de Trabalho 006/23 do CADE avança, ainda, para apontar as principais teorias do dano específicas para os chamados "ecossistemas digitais", com base em pesquisa anterior de Fernandes22: (i) venda casada e vinculada de serviços digitais fornecidos pelo orquestrador do ecossistema; (ii) "envelopment" de serviços digitais, quando a fusão introduz uma combinação de funcionalidades da plataforma principal com as de uma empresa que opera em outro mercado para alavancar usuários compartilhados, (iii) possíveis estratégias de fechamento em mercados adjacentes; e (iv) diminuição da concorrência no cenário de longo prazo. Apesar de possíveis, tais teorias do dano ainda não têm sido adotadas no Brasil, conforme apontado por Renzetti23 e confirmado por dados quantitativos. Esse fato foi reconhecido também pelo CADE, que aponta que a autoridade brasileira "parece ter adotado uma postura cautelosa na avaliação dos riscos concorrenciais de fusões conglomerais, inclusive nos mercados digitais".

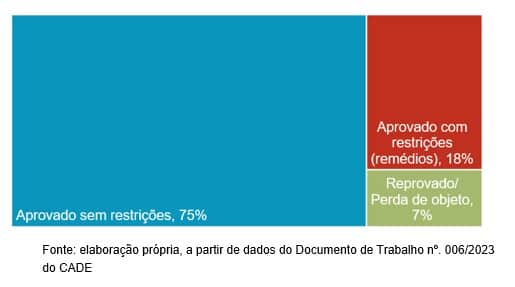

Considerando os 61 atos de concentração conglomerais analisados pelo CADE entre 2012 e 202224, 46 (75%) foram aprovados sem restrições, 11 foram aprovados com restrição ou mediante Acordo em Controle de Concentrações (18%), 2 foram reprovados (3,5%) e 2 perderam objeto (3,5%), conforme imagem a seguir:

Ao notar que dentre os 61 atos de concentração, 20 destes foram decididos justamente nos anos de 2021 e 2022, a perspectiva é que as autoridades antitruste ao redor do mundo, incluindo o CADE no Brasil, sejam instados a se manifestar com cada vez mais frequência sobre o tema. Vale, portanto, acompanhar as discussões sobre as preocupações antitruste para operações conglomerais trazidas pela literatura estrangeira, tais como: (i) technical tying; (ii) contractual tying25; (iii) pure bundling26; (iv) mixed bundling27; (v) dynamic effects28; (vi) ecosystem theories of harm29; (vii) strengthening of a dominant position; e (viii) access to upstream services30; dentre outros.

-----------------------------------

1 (1) ATHAYDE, Amanda. Fusões verticais e conglomerais: O que são e como isso pode impactar a atuação das empresas no Brasil? Portal Migalhas, 22.8.2023. Disponível em: https://www.migalhas.com.br/depeso/392130/fusoes-verticais-e-conglomerais-o-que-sao-e-como-impacta-as-empresas. (2) ATHAYDE, Amanda. Fluxo de análise concorrencial de fusões verticais e conglomerais: o que muda? Portal Migalhas, 28.8.2023. Disponível em: https://www.migalhas.com.br/depeso/392490/fluxo-de-analise-concorrencial-de-fusoes-verticais-e-conglomerais. (3) ATHAYDE, Amanda. Teorias do dano concorrencial em integrações verticais e conglomerais: quais os riscos? Portal Migalhas, 4.9.2023. Disponível em: https://www.migalhas.com.br/depeso/392957/teorias-do-dano-concorrencial-em-integracoes-verticais-e-conglomerais. (4) Fechamento de mercado de insumos como teoria do dano concorrencial em integrações verticais e conglomerais: o que analisar? Portal Migalhas, 11.9.2023. Disponível em: https://www.migalhas.com.br/depeso/393212/fechamento-de-mercado-de-insumos-teorias. ATHAYDE, Amanda. (5) Fechamento de mercado de clientes como teoria do dano concorrencial em integrações verticais e conglomerais: o que analisar? Portal Migalhas, 18.9.2023. Disponível em: https://www.migalhas.com.br/depeso/393687/teoria-do-dano-concorrencial-em-integracoes-verticais-e-conglomerais (6) Elevação de custo de rivais como teoria do dano concorrencial em integrações verticais e conglomerais: o que analisar? Portal Migalhas, 25.9.2023. Disponível em: https://www.migalhas.com.br/depeso/394061/elevacao-de-custo-de-rivais-como-teoria-do-dano-concorrencial (7) Acesso e uso de informações concorrencialmente sensíveis como teoria do dano concorrencial em integrações verticais e conglomerais: o que analisar? Portal Migalhas, 2.10.2023. Disponível em: https://www.migalhas.com.br/depeso/394483/acesso-e-uso-de-informacoes-concorrencialmente-sensiveis (8) Colusão futura como teoria do dano concorrencial em integrações verticais e conglomerais: o que analisar? Portal Migalhas, 9.10.2023. Disponível em: https://www.migalhas.com.br/depeso/394942/colusao-futura-como-teoria-do-dano-concorrencial. (9) Fusões verticais e conglomerais pela perspectiva do mercado de trabalho. https://www.migalhas.com.br/depeso/395323/fusao-vertical-e-conglomeral-pela-perspectiva-do-mercado-de-trabalho Portal Migalhas, 16.10.2023. Disponível em: https://www.migalhas.com.br/depeso/395323/fusao-vertical-e-conglomeral-pela-perspectiva-do-mercado-de-trabalho.

2 HOVENKAMP, Herbert. Federal Antitrust Policy: The Law Of Competition And Its Practice. 3. ed. West Group, 2005, p. 551.

3 "Conglomerate mergers involve firms that are not product market competitors, and which are not in a supply relationship" (OECD. Roundtable on Conglomerate Effects of Mergers - Background Note. [s.l.: s.n.], 2020, p. 6).

4 "3. Two broad types of non-horizontal mergers can be distinguished: vertical mergers and conglomerate mergers. [...] 5. Conglomerate mergers are mergers between firms that are in a relationship in which is neither horizontal (as competitors in the same relevant market) nor vertical (as suppliers or customers)". (EUROPEAN COMMISSION. Guidelines on the assessment of non-horizontal mergers under the Council Regulation on the control of concentration between undertakings. Official Journal of the European Union, 18 out. 2008.).

5 Disponível em: http://servicios.infoleg.gob.ar/infolegInternet/anexos/305000-309999/308818/res208.pdf

6 Disponível em: https://www.autoritedelaconcurrence.fr/sites/default/files/Lignes_directrices_concentrations_2020.pdf

7 Disponível em: https://assets.publishing.service.gov.uk/government/uploads/system/uploads/attachment_data/file/1051823/MAGs_for_publication_2021_--_.pdf

8 Disponível em: https://comcom.govt.nz/__data/assets/pdf_file/0020/91019/Mergers-and-acquisitions-Guidelines-May-2022.pdf

9 Análise quantitativa da experiência nacional quanto a atos de concentração não horizontais, elaborado com base em planilha Excel ofertada pela Superintendência-Geral do CADE ("SG/Cade"), que contou com 242 processos de concentração econômica não horizontais analisados pelo CADE (tanto SG/Cade quanto Tribunal) entre 2012 e julho 2022

10 "O teste de mercado realizado por esta SG, portanto, apontou que o reforço do portfólio das Partes, decorrente da Operação, não confere às partes um poder de portfólio, dado as características das aquisições de produtos no mercado, a intensa rivalidade nos segmentos de produtos de bioprocessamento e a existência de muitos produtos substitutos interoperáveis, em termos de qualidade e segurança, que são fornecidos por empresas concorrentes, dentre as quais também há aquelas que detém amplo portfólio e condições de rivalizar mundialmente com as Requerentes. Tais elementos dificultam a adoção pelas Requerentes de práticas de anticompetitivas, mesmo detendo um amplo portfólio.". 08700.004203/2019-16

11 "as Requerentes, as empresas MC Bauchemie, BASF, Denver, Vedacit e Viapol possuem portfólio variado, além de atuar em todo o território nacional. O mesmo ocorre com todas as concorrentes oficiadas, exceto a Pavmix e a Tilecol que possuem forte presença regional. Portanto, a utilização do poder de portfólio não é algo exclusivo pelas requerentes; pelo contrário, outros agentes detém um portfólio igual ou maior ao da Saint Gobain e também podem utilizar dessa estratégia no momento de negociação com os clientes. 08700.006390/2015-31

12 "Conclui-se, portanto, que a Operação Comercial, ao ampliar o escopo do portfólio da Boeing, não afeta negativamente os níveis de rivalidade observados no mercado mundial de aeronaves comerciais de grande porte com número de assentos entre 100 e 150. Empresas oficiadas, inclusive, afirmaram que a ampliação do portfólio da Boeing tende a acirrar a rivalidade nesse mercado e pode gerar alguns benefícios aos clientes. Tais constatações reforçam a percepção quanto à ausência de probabilidade de exercício de poder unilateral de mercado.". 08700.003896/2019-11

13 "O teste de mercado para exames de SAD incluiu perguntas a respeito de análises clínicas e anatomia patológica e citopatológica, já que possuem sobreposição e/ou integração em virtude da Operação. Entretanto, a maioria dos concorrentes reportou atuação em ambos os segmentos, o que sugere a disponibilidade de um portfólio variado na maioria dos agentes do mercado.". 08700.003593/2021-13

14 "Finalmente, as manifestações obtidas por terceiros oficiados indicam que a operação proporciona às Requerentes incremento de portfólio que pode permitir à empresa atuar de forma mais agressiva concedendo maiores vantagens comerciais e, consequentemente, conquistando mais espaço junto a determinados distribuidores. Ainda assim, parte relevante dos distribuidores afirma que não tenderia a concentrar suas compras em Adama e Syngenta, mesmo após a operação. Se a conquista de maior espaço junto a distribuidores se dá em razão da concessão de melhores descontos, de outras condições comerciais mais vantajosas ou da redução de custos de transação, e considerando ainda a presença de outros concorrentes capazes de rivalizar de forma efetiva (com portfólio competitivo), não há que se falar em preocupação concorrencial.". 08700.006269/2016-90

15 "Poder-se-ia ainda questionar se o incremento de portfólio gerado pela operação não teria o condão de dificultar o acesso de concorrentes a outros canais de revenda que não os do grupo Saint-Gobain.". 08700.005534/2017-01

16 CADE. Documento de Trabalho nº. 006/2023. Disponível em: https://cdn.cade.gov.br/Portal/centrais-de-conteudo/publicacoes/estudos-economicos/documentos-de-trabalho/2023/Documento-de-Trabalho-Fusoes-Conglomerais.pdf

17 BINOTTO, Anna. Efeitos conglomerados em concentrações econômicas: caracterização e desdobramento. In: JESUS, Agnes M. et al. (Org.). Mulheres no antitruste. São Paulo: Editora Singular, 2018. pp. 48 a 65. Disponível em: http://www.direitorp.usp.br/wp-content/uploads/2018/10/Mulheres-noAntitruste-Volume-I-V.-Final.pdf Acesso: 12/04/2020.

18 A (i) atuação transversal (reciprocity dealings): uma empresa emprega seu poder sobre mercado específico para induzir e/ou alavancar (leverage) sua atuação em outros mercados, especialmente quando se trata de bens ou serviços complementares ou relacionados, por meio de condutas do tipo venda casada (tying e bundling) que poderiam levar a um fechamento de mercado. O tying constitui uma obrigatoriedade da compra de um produto atrelado a outro, sem possibilidade de compra separada, uma venda casada. No bundling os produtos são vendidos juntos, porém existe uma compatibilidade entre os produtos vendidos, ou seja, uma complementariedade entre os produtos vendidos juntos.

19 O (ii) fortalecimento do poder econômico (entrenchment doctrine): o aumento do poder econômico resultante da operação é o fator principal em gerar danos concorrenciais, especificamente pelo poder financeiro8 e pela consolidação do uso de marcas comerciais

20 A (iii) redução substancial da concorrência (subtantial lessening of competition): diminuição da concorrência potencial - novos entrantes podem ser desincentivados a investir em inovação, sobretudo em mercados em que há ofertas casadas ou empacotadas de produtos.

21 O (iv) aumento da concentração agregada: a mera concentração alargada justificaria a intervenção da autoridade concorrencial, não havendo a necessidade de demonstração de danos à concorrência em mercados individualizados.

22 FERNANDES, VICTOR O. (2022) Direito da Concorrência das Plataformas Digitais: Entre Abuso de Poder Econômico e Inovação. São Paulo: Thomson Reuters Brasil.

23 RENZETTI, Bruno Polonio. Atos de concentração conglomerados e ecossistemas digitais: Nova teoria para o controle de estruturas no Brasil./ Bruno Polonio Renzetti; orientador, José Marcelo Martins Proença - São Paulo, 2023. 247 f. p. 126.

24 CADE. Documento de Trabalho nº. 006/2023. Disponível em: https://cdn.cade.gov.br/Portal/centrais-de-conteudo/publicacoes/estudos-economicos/documentos-de-trabalho/2023/Documento-de-Trabalho-Fusoes-Conglomerais.pdf

25: "Tying occurs when the merged entity would foreclose its competitors for the sale of product A by tying/bundling product A with product B, on which the merged entity possess significant market power. Tying commonly refers to the situation when the buyer of a product is contractually and/or technically required to purchase another product.".

26 Definição trazida na survey: "Pure bundling (i.e. products are only available jointly in fixed proportions) Bundling refers to the situation when products are only sold together in fixed proportions (pure bundling) or are also available separately, but the sum of the standalone prices is higher than the bundled price (mixed bundling).".

27 "Pure bundling (i.e. products are only available jointly in fixed proportions) Bundling refers to the situation when products are only sold together in fixed proportions (pure bundling) or are also available separately, but the sum of the standalone prices is higher than the bundled price (mixed bundling).".

28 "Mixed bundling (i.e. products are available separately, but discount for purchasing them jointly). Bundling refers to the situation when products are only sold together in fixed proportions (pure bundling) or are also available separately, but the sum of the standalone prices is higher than the bundled price (mixed bundling)."

29: "Ecosystems theories of harm refers to business ecosystems-groups of connected firms, drawing on platforms which leverage their complementors and lock-in their customers, exploiting the "bottlenecks" that emerge in new industry architectures. In terms of assessing a vertical/conglomerate theory of harm, potential foreclosure scenarios could be related to (i) increasing consumer dependency and creating high switching costs for the consumers, (ii) forcing competitors to create an ecosystem to compete and (iii) leveraging the ecosystem power to other markets. User base perspective could be useful to build these foreclosure scenarios as it could address the ecosystem power more accurately. The definition of ecosystems could also refer to branded ecosystems."

30 "Access to upstream services (e.g. maintenance, product development, etc)."

-----------------------------------

*Este artigo foi redigido meramente para fins de informação e debate, não devendo ser considerado uma opinião legal para qualquer operação ou negócio específico.

© 2023. Direitos Autorais reservados a PINHEIRO NETO ADVOGADOS.

Amanda Athayde

Professora doutora adjunta na UnB de Direito Empresarial, Concorrência, Comércio Internacional e Compliance, consultora no Pinheiro Neto. Doutora em Direito Comercial pela USP, bacharel em Direito pela UFMG e em administração de empresas com habilitação em comércio exterior pela UNA, ex-aluna da Université Paris I - Panthéon Sorbonne, autora de livros, organizadora de livros, autora de diversos artigos acadêmicos e de capítulos de livros na área de Direito Empresarial, Direito da Concorrência, comércio internacional, compliance, acordos de leniência, anticorrupção, defesa comercial e interesse público.