O mercado brasileiro de fintechs e a pandemia da covid-19

Impactos da pandemia da covid-19 no mercado brasileiro de fintechs e inovações legais e regulatórias ocorridas no período, com destaque para os sandboxes regulatórios.

sexta-feira, 4 de dezembro de 2020

Atualizado às 08:44

1. Contextualização (pré-pandemia da covid-19) e definição de fintechs

Embora não exista consenso sobre este tema, é possível considerar que a primeira entidade que oferecia as soluções hoje chamadas de "fintechs" surgiu nos Estados Unidos da América, em 1999. O mercado desenvolveu-se gradualmente e essas ferramentas ganharam espaço, mais fortemente, após a crise econômica de 2008. No Brasil, estima-se que o mercado de fintechs surgiu por volta de 2010.1

Considerando o caráter de inovação e o crescimento do mercado de fintechs apenas recentemente, ainda não é possível encontrar uma definição para tal termo que seja utilizada de maneira uniforme no ambiente profissional e acadêmico.

O Banco Central do Brasil (Bacen) refere-se às fintechs como "startups intensivas no uso de tecnologia financeira".2 Para fazer referência a este fenômeno de forma mais detalhada, a autoridade regulatória menciona a definição adotada pelo Financial Stability Board,3 de acordo com a qual fintechs são "inovações financeiras, habilitadas por tecnologias que podem resultar em novos modelos de negócios, aplicativos, processos ou produtos com efeitos tangíveis nos mercados, nas instituições financeiras e na prestação de serviços financeiros".4

Tenha-se em conta, portanto, que não se trata de uma realidade caracterizada tão somente do ponto de vista quantitativo, correspondente a uma maior quantidade de fornecedores de crédito e do atendimento de outras necessidades financeiras. A grande novidade está na qualidade, ou seja, a nova forma de utilização de tecnologias avançadas nesses mesmos mercados. Essas características permitem maior concorrência no sistema financeiro, como também a oferta de novos tipos de negócios, fundados na criatividade intensa dos agentes. Ou seja, o céu é o limite.

Nas definições acima apresentadas, verificam-se dois elementos fundamentais. Em primeiro lugar, a existência de inovação - a qual pode se concretizar por meio de novas atividades, novos produtos ou novas formas de oferecer atividades e produtos já existentes (por exemplo, por meio de aplicativos ou plataformas tecnológicas).

O segundo elemento inerente às fintechs é a aplicação da inovação mencionada ao setor de serviços financeiros. O campo de atuação das entidades que ofertam fintechs não se restringe aos serviços prestados pelas instituições financeiras e demais instituições regulamentadas pelo Bacen, englobando, ainda, as atividades desempenhadas no mercado de valores mobiliários (regulamentado pela Comissão de Valores Mobiliários - CVM) ou no segmento de seguros (regulamentado pela Superintendência de Seguros Privados - SUSEP).

Cabe destacar que a instituição que oferece o serviço inovador não precisa, necessariamente, ser participante de um mercado regulado por tais entidades. Na realidade, é aí que reside um dos grandes desafios dos órgãos reguladores no tocante à atuação das fintechs.

Embora, nesse cenário, a inovação seja aplicada a serviços e produtos compreendidos na esfera regulamentada e supervisionada pelas autoridades, frequentemente as ferramentas tecnológicas são desenvolvidas e comercializadas por terceiros especializados em tecnologia - e que, portanto, não se sujeitam diretamente à regulamentação e à fiscalização dos órgãos reguladores do mercado de serviços financeiros.

Nessa hipótese, cabe ao regulador atuar, em certa medida, de forma indireta, buscando endereçar suas preocupações por meio de normas e ações direcionadas não aos provedores de fintechs, e sim aos seus usuários - as instituições que atuam nos mercados financeiro, de valores mobiliários ou de seguros. Por outro lado, adquire cada vez mais valor a atuação menos formal das autoridades, no sentido de fomentar a comunicação e o debate, que lhes permitem aproximar-se dos participantes do mercado e acompanhar o desenvolvimento de tais iniciativas mais de perto.

A referência a uma atuação menos formal não pode perder de vista os riscos que tais entidades apresentam nos seus respectivos mercados, devendo serem instituídos marcos regulatórios contendo as exigências mínimas necessárias para garantir a segurança dos usuários. Ainda que possa ser considerado como distante, pode eventualmente se caracterizar risco sistêmico nos mercados em vista os quais são operados em um sistema de rede e não segundo uma cadeia linear. Essa qualidade, que é inerente às novas tecnologias e à complexidades das operações praticadas pelas fintechs, ao lado de instituições tradicionais, a par de sua atuação recente no Brasil, não permite ainda avaliar quais são todos os riscos envolvidos e o seu eventual peso diante de episódios de inadimplemento que envolva certa quantidade de agentes.

2. Impactos da pandemia nas fintechs: Crescimento do mercado, inovações legislativas e regulatórias

Durante o período de pandemia da covid-19, verificou-se a desaceleração da atividade econômica em diversos setores, o fechamento de inúmeras empresas e a piora da saúde financeira de outras - o que, em muitos casos, culminou em pedidos de recuperação judicial ou mesmo falência.

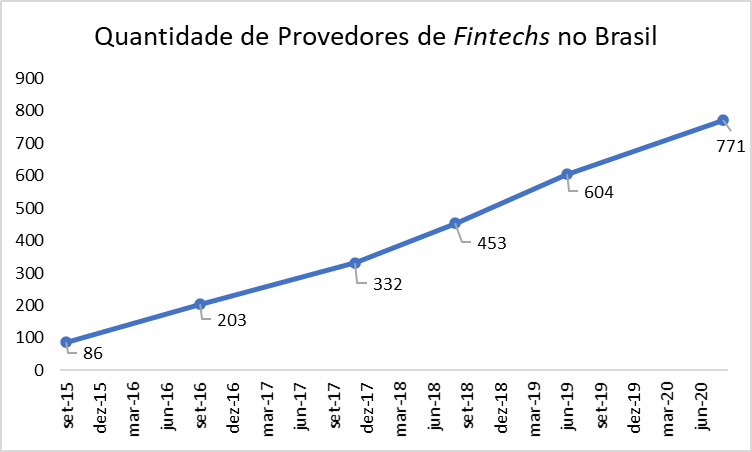

Nesse cenário, o presente artigo propõe-se a analisar a evolução do mercado de fintechs durante o referido período. O gráfico abaixo demonstra o crescimento da quantidade de provedores de fintechs no Brasil, entre os meses de setembro de 2015 e agosto de 2020.5

Verifica-se que o mercado vem crescendo de forma consistente ao longo do período analisado, tendo passado de 86 para 203 participantes entre setembro de 2015 e setembro de 2016, um aumento correspondente a 136%. Entre setembro de 2016 e novembro de 2017, o número de participantes aumentou de 203 para 332, o que representou um aumento de 64%. De novembro de 2017 a agosto de 2018, houve um aumento correspondente a 36%, tendo a quantidade de fornecedores de fintechs aumentado de 332 para 453. Entre agosto de 2018 e junho de 2019, o número aumentou de 453 para 604, o que representou um crescimento de 33%. Por fim, de junho de 2019 a agosto de 2020 - período em que se insere a pandemia da covid-19-, verificou-se um crescimento de 28% no número de fornecedores de fintechs, o qual passou de 604 para 771.

Dessa forma, apesar de todas as dificuldades observadas no período de pandemia da covid-19, percebe-se que o mercado de fintechs continua a apresentar um crescimento relevante.

No campo jurídico, é necessário explicar que as fintechs podem se apresentar no mercado ofertando crédito sob a forma de Sociedade de Crédito Direito (SCD) ou Sociedade de Empréstimo entre Pessoas (SEP).

A primeira é conceituada como uma instituição financeira que tem por objeto a realização de operações de empréstimo, de financiamento e de aquisição de direitos creditórios exclusivamente por meio de plataforma eletrônica, com a utilização de recursos financeiros que tenham como única origem capital próprio.6 Já a segunda é tida como uma instituição financeira que tem por objeto a realização de operações de empréstimo e de financiamento entre pessoas exclusivamente por meio de plataforma eletrônica.7

Ademais, as SCDs são empresas que emprestam recursos próprios e podem atuar com seguros e análise de crédito e as SEPs são intermediadoras de empréstimos entre credores e devedores, conhecidas por operações peer to peer, ou seja, são empresas que exercem atividades mercantis distintas que colocadas no mercado, buscam investidores dispostos a financiá-las por meio de retorno financeiro a cada operação.

Além das atividades descritas, outras também podem ser desenvolvidas pelas SCDs e SEPs, a citar: (I) análise de crédito para clientes e terceiros; (II) cobrança de crédito de clientes e terceiros; (III) atuação como representante de seguros na distribuição de seguro; (IV) emissão de moeda eletrônica.

Vale lembrar que, para a sua constituição societária a legislação impõe a modalidade de sociedade anônima com capital social mínimo integralizado na importância de R$ 1.000.000,00 (um milhão de reais), além da adequação a toda a regulação exigida pelo Bacen, fornecendo, inclusive, informações sobre as suas operações de créditos.

A regulamentação das fintechs é considerada um ponto positivo para o mercado, eis que visa o melhoramento da competividade do sistema financeiro, bem como da segurança jurídica daqueles que participam deste contexto.

A resolução do Conselho Monetário Nacional (CMN) 4.656, de 26 de abril de 2018, disciplinou as SCP's e SEP's, bem como as operações de empréstimos e financiamentos. Ela também autoriza o controle das fintechs por fundos de investimentos nacionais ou estrangeiros. Aliada a ela, há a resolução CMN 4.567, de 26 de abril de 2018, que permite às fintechs realizarem operações de custódia, venda de direitos creditórios e securitização sem a intermediação de um banco ou instituição financeira.

De modo a complementar as normas acima mencionadas e as demais normas aplicáveis, no período da pandemia da covid-19, em 18 de setembro de 2020, entrou em vigor a maior parte dos artigos da lei 13.709/18 (Lei Geral de Proteção de Dados - LGPD). Consequentemente, as fintechs se obrigam à adaptação desta norma, o que, para aqueles que transitam na plataforma digital, permite a garantia de privacidade de dados e acesso às informações, em especial, com a imposição do Data Protection Officer.

Além disso, também durante a pandemia da covid-19, foi editada pela CVM a Instrução 626, de 15 de maio de 2020, disciplinando o ambiente regulatório experimental ("sandbox regulatório").

O objetivo deste ambiente é a possibilidade de os participantes receberem autorizações temporárias para o teste de modelos de negócios inovadores em atividades no mercado de valores mobiliários regulamentadas pela CVM. Estas autorizações permitem o desenvolvimento de atividades regulamentadas específicas de forma diversa da prevista na regulamentação em vigor, por meio da dispensa pontual de requisitos regulatórios, com a fixação prévia de exigências e controles para o exercício de tal autorização.

No que tange ao sandbox regulatório, é possível defini-lo como um ambiente que permite testes práticos em baixa escala, criado para avaliar as inovações de empresas privadas. No sandbox regulatório, considerando a flexibilização de algumas exigências regulatórias, as regras são mais rápidas e, consequentemente, o desenvolvimento das inovações mais seguras, fomentando o empreendedorismo. Ao mesmo tempo, este modelo permite ao órgão regulador acompanhar o desenvolvimento de soluções inovadoras na prática, aumentando sua interação com os participantes do mercado e seu entendimento sobre as novidades em desenvolvimento.

Destaca-se que, a Superintendência de Seguros Privados (SUSEP), por meio da resolução 381, de 4 de março de 2020 - editada, portanto, às vésperas do início da pandemia da covid-19, já havia estabelecido o sandbox regulatório para as sociedades seguradoras que desenvolvessem projetos inovadores, estabelecendo os critérios para aqueles que tivessem interesse de participar do edital. Este é tido como o primeiro sandbox regulatório implementado no Brasil.

Destaca-se que a experiência brasileira não é precursora, haja vista que o Reino Unido e Singapura já adotaram este modelo.

No Reino Unido, a autoridade responsável é Financial Conduct Authority (FCA) e, no em 29 de maio de 2014, lançou-se o Project Innovate, um programa para o estímulo a competitividade e desenvolvimento financeiro, o qual foi posteriormente concretizado sob três eixos: um Innovation Hub (laboratório de inovação), uma incubadora e um sandbox regulatório.8

No que diz respeito especificamente ao sandbox regulatório, o Reino Unido admitiu apenas as empresas que tinham uma solução genuína (ou seja, nova ou significativamente diferente daquelas já existentes) e que serviria de apoio para o mercado financeiro. Outra condição também foi imposta, qual seja, que a ferramenta inovadora estivesse em estágio avançado o suficiente para permitir seu teste em um cenário real e apresentasse mecanismos de proteção suficientes para a atenuação dos riscos envolvidos.9

Em Singapura, a Monetary Authority of Singapore (MAS), órgão regulador competente, instituiu o sandbox regulatório de modo convencional, qual seja, para o teste de produtos e serviços inovadores por um período determinado.[10]

Ainda no cenário da pandemia da covid-19, em 26 de outubro do corrente ano, o Bacen editou a resolução 29, estabelecendo normas de funcionamento para o Ambiente Controlado de Testes para Inovações Financeiras e de Pagamento (Sandbox Regulatório) e apresentando algumas definições importantes no seu artigo 2º, quais sejam: "participante: pessoa jurídica autorizada pelo Banco Central do Brasil a executar projeto inovador no Sandbox Regulatório; projeto inovador: produto ou serviço experimental no âmbito do Sistema Financeiro Nacional ou do Sistema de Pagamentos Brasileiro que atendam aos seguintes requisitos(...)."

Com isso, o Bacen define aqueles que terão acesso ao sandbox regulatório, bem como poderá avaliar os resultados obtidos e riscos dos novos produtos. Em sendo exitoso o resultado, a disponibilização da solução inovadora aos participantes do mercado poderá ser autorizada.

Por fim, é preciso que as empresas analisem os benefícios trazidos pelas regulamentações apresentadas, visando participar do novo ambiente regulatório proposto. A avaliação merece ser considerada no que diz respeito aos custos, assimetria informacional e vantagens longo do processo.

3. Conclusão: O que podemos esperar?

Apesar de todas as dificuldades enfrentadas pelo setor empresarial durante a pandemia da covid-19, verifica-se que o mercado de fintechs manteve-se em crescimento. Isto representa uma ótima notícia para o cenário de inovação e para o ambiente empresarial brasileiro. O crescimento econômico verificado durante a presente pandemia não foi, é claro, geral, mas setorizado segundo as novas situações que os mercados apresentaram. Dessa forma foi expressiva a busca por crédito mais barato e concedido de maneira menos formal, necessidade essa presentes na parcela das famílias que perderam renda e quanto às empresas que: (I) precisaram reforçar o seu caixa no curto prazo; e (II) necessitaram de aportes de recursos novos para o enfrentamento de uma demanda inesperada. O quadro é de empresas que quebraram, empresas que mantiveram em ritmo de sobrevivência e empresas que cresceram desde um índice mais moderado até aqueles que superaram quaisquer previsões, como foi o das integrantes dos sistemas de vendas pela internet.

Adicionalmente, houve importantes alterações legais e regulatórias no período, com destaque para a entrada em vigor da LGPD e a instituição, pela CVM e pelo Bacen, de sandboxes regulatórios. É esperado que tais ambientes de experimentação favoreçam o desenvolvimento do mercado de fintechs, ao possibilitarem o teste de soluções inovadoras com a suavização de exigências regulatórias pontuais - de forma temporária e em ambiente controlado, com os mecanismos de proteção necessários.

Mostra-se evidente que, às empresas que pretendem atuar neste mercado, caberá avaliar a relação entre custos e potenciais benefícios de eventual participação em tais ambientes. Porém, em princípio, trata-se de uma iniciativa valiosa das autoridades regulatórias no sentido de promover o desenvolvimento do mercado de fintechs brasileiro e a interação destas autoridades com os seus participantes.

_________

1 Figo, Anderson; Lewgoy, Julia. O Guia Essencial das Fintechs. São Paulo: abril, 2019.

2 Relatório de Economia Bancária - 2017, p. 11. Clique aqui.

3 O FSB consiste em um organismo internacional que tem como objetivo promover a estabilidade financeira internacional, conforme informações disponíveis clicando aqui.

4 Relatório de Economia Bancária - 2017, p. 97. Clique aqui. O relatório do FSB mencionado pelo Banco Cental do Brasil pode ser encontrado clicando aqui.

5 Radar FintechLab: Clique aqui.

6 Redação original do artigo 3º. da Resolução CMN n. 4.656, de 26 de abril de 2018.

7 Redação original do artigo 7º. da Resolução CMN n. 4.656, de 26 de abril de 2018.

9 Os requisitos de elegibilidade estão disponíveis clicando aqui.

10 Informações disponíveis clicando aqui

_________

*Amanda Gouvêa Toledo Barretto é pós-graduada em Direito dos Mercados Financeiro e de Capitais pelo Insper. Graduada em Direito pela USP. Participante do Grupo Interdisciplinar de Direito Empresarial - GIDE. Advogada atuante no departamento jurídico de instituições financeiras.

*Alexsandra Marilac Belnoski é mestre pela UP. Aperfeiçoamento em Direito Comercial pela Universidade de Coimbra. Professora de Direito Empresarial. Participante do Grupo Interdisciplinar de Direito Empresarial - GIDE. Advogada e sócia da Marilac Advocacia.

*Haroldo Malheiros Duclerc Verçosa é sócio de Duclerc Verçosa Advogados Associados. Professor Sênior de Direito Comercial da Faculdade de Direito da USP. Árbitro e consultor jurídico de empresas. Participante do Grupo Interdisciplinar de Direito Empresarial - GIDE