Medidas do governo para concessão de crédito a empresas durante a pandemia

Tipos, requisitos e qual melhor se aplica à sua empresa.

segunda-feira, 22 de junho de 2020

Atualizado às 07:58

Desde o início da pandemia da covid-19 o Governo Federal editou uma série de medidas na tentativa de reduzir o impacto da crise sanitária na economia. Algumas dessas medidas preveem a concessão de crédito facilitado ou subsidiado para empresas.

O governo destacou um orçamento de mais de 40 bilhões de reais com a finalidade de socorrer empresas e garantir os programas de concessão de crédito. No entanto, estima-se que menos de 10% desse valor realmente se reverteram em créditos concedidos e utilizados pelas empresas.

As razões dessa enorme defasagem são diversas, mas as principais certamente residem na quantidade de exigências impostas pelos bancos e nas dúvidas que as próprias empresas têm em eleger o programa que melhor se ajusta às suas necessidades.

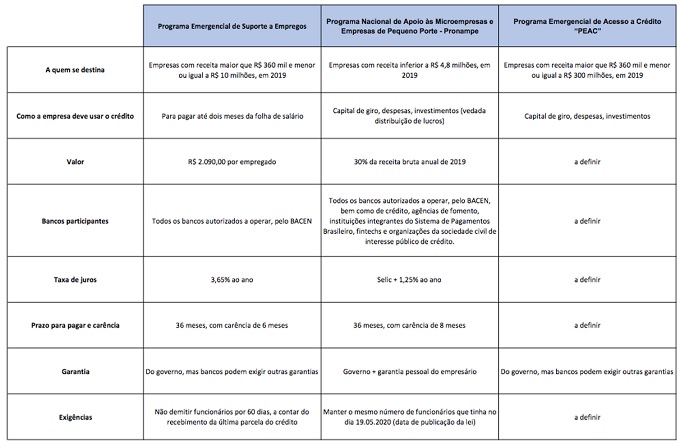

Para quem pretende se beneficiar dos programas de concessão de crédito instituídos pelo governo, compilamos aqui informações sobre cada um dos três principais programas ativos, organizando em seguida uma planilha onde constam os dados principais sobre quais empresas são elegíveis para contratar cada crédito, os bancos participantes, quais são as taxas de juros aplicadas e os requisitos.

Os 3 (três) programas são:

(i) Programa Emergencial de Suporte a Empregos - para pagamento da folha de salário;

(ii) Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte - "Pronampe" - para capital de giro; e

(iii) Programa Emergencial de Acesso a Crédito - "PEAC" - para capital de giro a pequenas e médias empresas.

- Programa Emergencial de Suporte a Empregos (criado pela MP 944, de 3 de abril de 2020)

Visa à concessão de crédito subsidiado a empresas, com condições facilitadas, para pagamento da folha de salário pelo período de dois meses.

Os requisitos para a concessão do crédito são os seguintes:

(i) que a empresa tenha tido, em 2019, receita bruta anual superior a R$ 360.000,00 (trezentos e sessenta mil reais) e igual ou inferior a R$ 10.000.000,00 (dez milhões de reais);

(ii) que o valor tomado em empréstimo seja no máximo R$ 2.090,00 (dois mil e noventa reais) por empregado;

(iii) que o valor seja destinado exclusivamente ao pagamento da folha de salários;

(iv) que a folha de pagamento já seja processada por uma das instituições financeiras participantes (todas as instituições financeiras sujeitas à supervisão do Banco Central);

(v) os bancos podem negar o crédito caso a empresa tenha restrições em sistemas de proteção ao crédito ou registros de inadimplência no Banco Central.

A empresa que contratar o crédito deve se comprometer a não dispensar seus funcionários, sem justa causa, no período compreendido desde a contratação da linha de crédito até 60 (sessenta) dias após o recebimento da última parcela do crédito. Se, por exemplo, o banco disponibilizar os valores em 1º de julho e 1º de agosto, o empregador se compromete a não dispensar seus funcionários até 1º de outubro, sob pena de vencimento antecipado da totalidade da dívida.

A taxa de juros é de 3,65% ao ano, com prazo de 36 meses para pagar, com carência de 6 meses para início do pagamento.

O crédito será parcialmente garantido pelo governo, mas os bancos podem pedir garantias complementares da empresa tomadora do crédito.

- Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte, Pronampe (instituído pela lei 13.999, de 18 de maio de 2020)

Visa à concessão de crédito a microempresas e empresas de pequeno porte, para capital de giro ou investimento na própria operação.

Os requisitos para a concessão do crédito são os seguintes:

(i) que a empresa tenha tido, em 2019, receita bruta anual inferior a R$ 4.800.000,00 (quatro milhões e oitocentos mil reais);

(ii) que o valor tomado em empréstimo corresponda a, no máximo, 30% da receita bruta de 2019, com exceção das empresas com menos de um ano de funcionamento, que poderão usar como base valor correspondente a 50% do capital social ou 30% da média do faturamento desde o início das atividades - o que for mais vantajoso ao empresário;

(iii) que o valor seja destinado ao capital de giro, pagamento de despesas, salários ou investimentos na operação, sendo vedado o uso para distribuição de lucros e dividendos.

A empresa que contratar o crédito deve se comprometer manter número igual ou superior de funcionários, que tinha quando a lei foi publicada (19.5.2020), no período compreendido desde a contratação do crédito até 60 (sessenta) dias após o recebimento da última parcela do crédito.

A taxa de juros anual máxima será igual à Selic, acrescida de 1,25%, com prazo de 36 meses para pagar e carência de 8 meses para início do pagamento.

O governo vai garantir as operações, até o limite de 85% do crédito, através do Fundo Garantidor de Obrigações ("FGO") e os bancos exigirão garantia pessoal do empresário ou sócio da empresa tomadora.

Todos os bancos públicos e privados1 que queiram conceder o crédito poderão participar do programa e a empresa tomadora do crédito não precisa ter nenhum vínculo anterior com a instituição financeira.

- Programa Emergencial de Acesso a Crédito "PEAC" - pendente de emenda e regulação (instituído pela MP 975, de 1º de junho de 2020)

Visa facilitar a concessão de crédito a empresas brasileiras de pequeno e médio porte, para capital de giro ou investimento na própria operação.

(i) que a empresa tenha tido, em 2019, receita bruta anual superior a R$ 360.000,00 (trezentos e sessenta mil reais) e inferior ou igual a R$ 300.000.000,00 (trezentos milhões de reais);

(ii) que o valor seja destinado ao capital de giro, despesas ou investimentos.

O governo vai garantir parcialmente as operações, através do Fundo Garantidor para Investimentos ("FGI"), mas os bancos poderão exigir garantias adicionais.

Como a MP ainda pende de análise e regulamentação pelo Congresso Nacional, ainda não foram divulgadas as taxas de juros que serão aplicadas no programa e quais bancos poderão participar. Tudo leva a crer, a contar pelo padrão dos outros programas, que todas as instituições financeiras autorizadas a operar pelo Banco Central poderão participar.

Confira o quadro comparativo dos programas:

Ao criar o PEAC, a intenção do governo é facilitar o acesso aos recursos emergenciais. A expectativa do mercado é que o Congresso Nacional, ao lapidar o texto da medida provisória a fim de convolá-la em lei, faça-o de modo a impor menos restrições e exigências às empresas, a fim de desburocratizar a concessão dos créditos.

Rodrigo Maia, presidente da Câmara de Deputados, lamenta a baixa adesão aos programas anteriores e diz que espera que o PEAC chegue a mais empresários: "Infelizmente, como todos sabem, apenas uma ínfima parte do dinheiro chegou na ponta. A grande maioria dos empreendedores ainda está sem acesso ao dinheiro. O Parlamento vai corrigir o texto [da MP 975, que instituiu o PEAC] com urgência para que os bancos liberem de uma vez o crédito para os empresários".2

___________

1 Bem como cooperativas e cooperativas de crédito que quiserem participar do programa. É permitida ainda a participação de agências de fomento estaduais, bancos cooperados, instituições integrantes do Sistema de Pagamentos Brasileiro, fintechs (empresa de inovação e tecnologia do setor financeiro) e organizações da sociedade civil de interesse público de crédito.

2 Maia: Câmara vai analisar e corrigir erros da MP 975.

___________

*Patrícia Taurizano é sócia do escritório Taurizano | Pavoni Sociedade de Advogados.