Sobre a ilegitimidade da cobrança de multa por atraso na entrega da declaração de ajuste anual do imposto sobre a renda da pessoa física com base em percentual do imposto devido

Sobre a ilegitimidade da cobrança de multa por atraso na entrega da declaração de ajuste anual do imposto sobre a renda da pessoa física com base em percentual do imposto devido.

terça-feira, 20 de novembro de 2012

Atualizado em 14 de novembro de 2012 09:42

1. Introdução

Anualmente, as pessoas físicas residentes no Brasil, que se enquadram nas condições de obrigatoriedade1, devem transmitir à Secretaria da Receita Federal do Brasil (RFB) a Declaração de Ajuste Anual do Imposto Sobre a Renda da Pessoa Física (DIRPF).

O prazo limite para a entrega da DIRPF, definido pela legislação do Imposto Sobre a Renda da Pessoa Física (IRPF), é o último dia útil do mês de abril do ano calendário subsequente aquele cuja renda declarada foi auferida2. Dessa forma, a entrega da DIRPF pelo contribuinte, após o prazo fixado pela legislação, está sujeita a aplicação de multa3.

Ocorre que, muito embora a DIRPF seja apenas uma obrigação acessória do IRPF, a multa decorrente da mora na sua transmissão à RFB é atualmente calculada em percentual equivalente ao número de meses de atraso, tendo por base de cálculo o valor total do imposto devido, ainda que integral e tempestivamente pago4, o que, apesar do limite de 20% do valor do imposto, por vezes, resulta em valores abusivos, que notadamente afrontam os princípios da razoabilidade e da proporcionalidade.

Ademais, mesmo nos casos em que os contribuintes concordam em pagar o valor calculado automaticamente pelo programa gerador da declaração, à multa por atraso na transmissão da DIRPF não se aplica o benefício escalonado de redução de penalidades ordinariamente aplicável aos lançamentos de ofício efetuados pela RFB5.

Tomando este cenário como ponto de partida, o presente artigo se presta a analisar a natureza da obrigação de declarar rendimentos ao Fisco federal, bem assim como os critérios de apuração do valor da multa pelo atraso na transmissão da DIRPF, buscando definir se esta modalidade de multa, apesar de prevista em lei, está de acordo com os princípios básicos que conferem legitimidade ao lançamento fiscal.

2. Cálculo da multa por atraso na entrega da declaração de ajuste anual do imposto sobre a renda da pessoa física

Sempre que um contribuinte do IRPF transmite a sua DIRPF após o último dia útil do mês de abril subsequente ao ano calendário a que se refere a declaração, o programa da RFB, por meio do qual a declaração é preparada, origina automaticamente uma Notificação de Lançamento de multa por atraso na entrega da DIRPF.

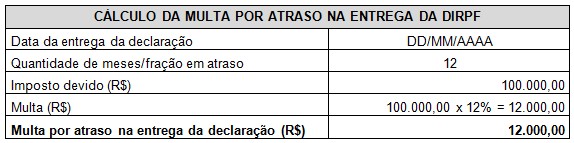

O cálculo do valor da multa pelo atraso na entrega da DIRPF é o produto entre o valor do imposto devido, ainda que integral e tempestivamente pago, e o percentual equivalente ao número de meses de atraso na transmissão, tendo como teto o valor equivalente a 20% do valor total do imposto devido. Há ainda a previsão de um valor fixo mínimo, aplicável às DIRPFs que não resultem em imposto devido. Assim, como regra geral, multiplicando-se o do imposto devido pelo número de meses de atraso, obtém-se o valor da multa devida. A sistemática do cálculo é demonstrada no quadro a seguir:

Como se verifica, na hipótese de um contribuinte que teve R$ 100.000,00 de imposto devido e somente transmitiu a sua DIRPF um ano após o prazo legal, ainda que o imposto tenha sido recolhido regularmente, ainda estará ele sujeito a uma multa de R$ 12.000,00 pelo atraso na entrega da declaração.

Fica claro, diante disso, que o valor da multa varia de acordo com a manifestação de capacidade contributiva dos contribuintes em relação ao IRPF. No entanto, para definir a possibilidade de se vincular a multa por atraso no cumprimento de uma obrigação acessória ao valor da obrigação principal, é imperioso perquirirmos a natureza jurídica da obrigação acessória em matéria tributária.

3. Natureza jurídica da obrigação acessória em matéria tributária

Indiscutivelmente, é da doutrina civilista que extraímos o conceito de obrigação acessória. Como nos ensina Caio Mário da Silva Pereira, "diz-se principal uma obrigação quando tem existência autônoma, independente de qualquer outra. E é acessória quando, não tendo existência em si, depende de outra a que adere ou cuja sorte depende".6

Por conseguinte, continua o mestre:

"a relação de dependência estabelecida entre a acessória e a principal tem várias consequências, todas porém subordinadas à regra geral accessorium sequitur principale. Assim, se a obrigação principal se extingue, a acessória automaticamente desaparece. A prescrição dela implica a desta. A ineficácia da principal por via de regra reflete na acessória; [...] Reciprocamente, a sorte da obrigação acessória não afeta a principal".7

Como se verifica, no Direito Civil, a obrigação acessória está, via de regra, condicionada à existência de uma obrigação principal. Desta forma, não há que se falar em obrigação acessória sem que haja, na mesma relação, uma obrigação principal que justifique a sua existência.

Ao analisarmos a legislação tributária, verificamos que próprio Código Tributário Nacional (CTN), ao reunir as obrigações principais e acessórias, ambas no artigo 113, o fez por influência da doutrina civilista, porquanto - sem se ater a minúcias - limitou-se a titular de "obrigações acessórias" as prestações positivas ou negativas de responsabilidade dos contribuintes no interesse da Administração na arrecadação ou fiscalização dos tributos:

"Art. 113. A obrigação tributária é principal ou acessória.

§ 1º A obrigação principal surge com a ocorrência do fato gerador, tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue-se juntamente com o crédito dela decorrente.

§ 2º A obrigação acessória decorre da legislação tributária e tem por objeto as prestações, positivas ou negativas, nela previstas no interesse da arrecadação ou da fiscalização dos tributos.

§ 3º A obrigação acessória, pelo simples fato da sua inobservância, converte-se em obrigação principal relativamente à penalidade pecuniária." (Destaques nossos)

Ocorre que, no Direito Tributário, muito embora a influência da doutrina civilista tenha acabado por conferir à obrigação acessória este nomem juris, seu objeto está relacionado a deveres instrumentais que, embora de importância incomensurável para arrecadação tributária, não têm existência condicionada à obrigação principal.

Deste modo, o que se constata é que o conceito de obrigação acessória que inspirou a redação do artigo 113 do CTN, extraído do Código Civil de 19168 - vigente à época da elaboração do CTN -, vincula a obrigação acessória a uma característica de dependência, que não deve prevalecer na esfera tributária. Veja-se, a este respeito, o disposto no antigo Código Civil:

"Art. 58. Principal é a coisa que existe sobre si, abstrata ou concretamente. Acessória, aquela cuja existência supõe a da principal."

Pode-se afirmar com segurança que condicionar a existência das obrigações acessórias às principais não foi o objetivo do legislador de 1966. Se assim fosse, por não subsistirem as acessórias ao adimplemento das principais, não teriam razão de ser as inúmeras obrigações acessórias a estamos todos submetidos para assegurar o interesse público de promover a fiscalização da arrecadação tributária.

Nesse contexto, oportuna a lição do professor Luís Eduardo Schoueri, que analisa a distinção entre obrigação principal e acessória:

"É corrente, no direito, que o acessório segue o principal. Por exemplo: no direito privado surge a fiança, como um contrato acessório ao contrato de locação. Se a locação for rescindida, não há sentido em falar na continuação da fiança. Não é preciso rescindir a fiança separadamente, já que o acessório segue o principal. No caso da 'obrigação acessória' não é assim. O fato de um contribuinte recolher todo o tributo não o exime, por exemplo, do dever de apresentar uma declaração relativa ao tributo, ou de suportar fiscalização. [...] A obrigação 'acessória' não se vincula à principal. A acessoriedade, no caso, nada tem a ver com sua subordinação a uma 'obrigação principal'; a expressão é empregada, antes, para identificar o seu caráter instrumental, já que tem por finalidade assegurar o cumprimento daquela".9

Como se nota, diferentemente do Direito Civil, em que o acessório segue o principal, no Direito Tributário, a obrigação acessória assume um caráter autônomo, sem relação de interdependência com a obrigação principal.

Isso se revela ainda mais evidente quando trazemos à baila o exemplo já consagrado na doutrina, segundo o qual, na venda de papel utilizado na fabricação de livros, muito embora não haja incidência de impostos (obrigação principal) por força da imunidade constitucional10, subsiste a obrigação (acessória) de emitir nota fiscal.

Inegável, portanto, que a obrigação acessória subsiste à obrigação principal, e a ela não se vincula. Por conseguinte, em que pese as respeitáveis opiniões divergentes, em nosso entendimento, a obrigação acessória, no contexto do Direito Tributário, tem natureza jurídica de obrigação autônoma, que se constitui na obrigação de fazer, de não fazer ou ainda de tolerar.

Nesse mesmo sentido é a arguta doutrina do professor Luciano Amaro:

"A acessoriedade da obrigação dita 'acessória' não significa (como se poderia supor, à vista do princípio geral de que o acessório segue o principal) que a obrigação tributária assim qualificada dependa da existência de uma obrigação principal à qual necessariamente se subordine. As obrigações tributárias acessórias (ou formais ou ainda instrumentais) objetivam dar meios à fiscalização tributária para que esta investigue o controle do recolhimento de tributos (obrigação principal) a que o próprio sujeito passivo da obrigação acessória, ou outra pessoa, esteja, ou possa estar, submetido. Compreendem as obrigações de emitir documentos fiscais, de escriturar livros, de entregar declarações, de não embaraçar a fiscalização etc."11

Destarte, não obstante o próprio CTN tenha denominado "acessórias" as obrigações que se prestam a dar subsídios à Administração no interesse da arrecadação tributária, estas obrigações ditas acessórias, numa análise acurada, se revelam autônomas.

Aliás, o próprio Superior Tribunal de Justiça (STJ) já reconheceu por diversas vezes - ainda que de forma indireta - a autonomia das obrigações acessórias em relação às obrigações principais, na seara tributária:

"O atraso na entrega da declaração do Imposto de Renda é ato puramente formal, sem qualquer vínculo com o fato gerador do tributo, e como obrigação acessória autônoma não é alcançada pelo art. 138 do CTN [...]." (Destaque nosso)12

"É cabível a aplicação de multa pelo atraso ou falta de apresentação da DCTF, uma vez que se trata de obrigação acessória autônoma, sem qualquer laço com os efeitos de possível fato gerador de tributo, exercendo a Administração Pública, nesses casos, o poder de polícia que lhe é atribuído." (Destaque nosso)13

"As obrigações acessórias autônomas não têm relação alguma com o fato gerador do tributo, não estando alcançadas pelo art. 138 do CTN." (Destaque nosso)14

Constatada, de forma decisiva, a autonomia da obrigação acessória em relação à principal, no campo do Direito Tributário, resta-nos, então, analisar a possibilidade de vinculação da multa por inobservância dos deveres instrumentais a percentual do montante a que corresponde a obrigação principal.

4. Impossibilidade de vinculação da multa por atraso na entrega da DIRPF ao valor do imposto devido

Como demonstrado no item anterior, a obrigação acessória, no contexto das relações entre Fisco e contribuintes, assumem um caráter autônomo. Com base nisso, entendemos que a obrigação acessória em nada deve estar atrelada à principal.

Nessa toada, a cobrança de multa por atraso na entrega da DIRPF com base em percentual do imposto devido se mostra ilegítima, porquanto viola o caráter autônomo da obrigação acessória.

Com efeito, a mera existência de um dispositivo legal prescrevendo aplicação de multa pelo atraso na entrega da DIRPF - da forma como atualmente é calculada, isto é, com base em percentual do imposto devido - não é suficiente para que sua exigência seja válida à luz dos princípios aplicáveis ao Direito Tributário.

Aliás, se é fato que o ato administrativo de lançamento deve observar a legalidade, não é menos verdade que este mesmo ato deverá se submeter, antes de qualquer coisa, aos princípios aplicáveis ao Direito Tributário, dentre os quais o da razoabilidade e da proporcionalidade, que conferem legitimidade ao lançamento fiscal.

Não se está aqui a dizer que os contribuintes possuem liberdade para declarar seus rendimentos a seu próprio critério temporal. Contudo, apenar de forma desproporcional aqueles que, pelos mais diversos motivos, deixaram de prestar informações tempestivamente revela uma flagrante violação à razoabilidade no lançamento fiscal. (graduação da pena, pago X não pago)

O professor Hugo de Brito Machado analisa a penalidade pecuniária decorrente da inobservância das obrigações acessórias, e assevera:

"[...] o inadimplemento de uma obrigação tributária, seja ela principal ou acessória, é, em linguagem da Teoria Geral do Direito, uma não prestação, da qual decorre uma sanção. Assim, o § 3º, do art. 113, do Código Tributário Nacional, dizendo que 'a obrigação acessória, pelo simples fato de sua inobservância, converte-se em obrigação principal relativamente à penalidade pecuniária', apenas quis dizer que, ao fazer um lançamento tributário, a autoridade administrativa deve considerar o inadimplemento de uma obrigação acessória como fato gerador de uma obrigação principal a fim de fornecer elemento para a integração do crédito tributário."15

A partir dos ensinamentos no eminente jurista, depreende-se que nem mesmo o inadimplemento de uma obrigação acessória autoriza a vinculação da correspondente sanção ao valor da obrigação principal, como atualmente ocorre no caso da multa por atraso na entrega da DIRPF.

Por conta disso, é bastante pertinente a crítica de Ricardo Corrêa Dalla, ao asseverar que o descumprimento dos deveres instrumentais de interesse da arrecadação tributária deve ser punido com multa de valor fixo:

"A rigor, esta pesquisa pretende mostrar que as multas por infração aos deveres instrumentais deveriam guardar relação direta e lógica entre a causa e o efeito da própria relação jurídica. [...] Desta forma, [...], deve ser aplicada multa fixa e não aquela quantificável pela conjugação da alíquota 'versus' base de cálculo que serve ao suposto tributo devido."16

A conclusão a que chegamos, diante disso, é que a cobrança de multa por atraso na entrega da DIRPF com base em percentual do imposto devido, ainda que integralmente pago, é uma forma ilegítima de ampliação do campo de proteção da arrecadação tributária, na medida em que, por vezes, se traduz no desvirtuamento da penalidade, porquanto pune de forma não razoável e desproporcional os contribuintes que desrespeitaram um dever instrumental, cuja inobservância poderia perfeitamente ser punida com multa de valor fixo.

5. Contribuintes com impostos de renda a restituir

No caso de contribuintes com imposto a restituir, a aplicação de multa por atraso na entrega da DIRPF conduz a uma situação que revela punição excessiva, em descompasso com o próprio objetivo da obrigação acessória, já que, nestes casos, nem mesmo no ajuste do IRPF restou devido qualquer imposto.

Ora, se o que se pretende com a DIRPF é garantir, por meio da fiscalização das informações prestadas pelos contribuintes, que os rendimentos tributáveis efetivamente o sejam, não deveriam ser punidos nos moldes atuais - de forma desproporcional - os contribuintes que recolheram o IRPF tempestivamente.

Nestes casos, uma interpretação teleológica nos leva a nem sequer cogitar a ideia de se instituir uma multa em valor superior ao mínimo legal, eis que a obrigação principal, isto é, o imposto devido, já foi espontaneamente adimplida.

No entanto, a experiência cotidiana revela que mesmo nos casos de contribuintes com imposto a restituir, o Fisco persiste efetuando lançamentos fiscais com base no valor devido, ainda que integralmente pago.

Felizmente, o Conselho Administrativo de Recursos Fiscais (CARF) e a Câmara Superior de Recursos Fiscais (CSRF) têm afastado a aplicação da legislação que impõe multas abusivas aos contribuintes que possuem imposto a restituir. Em tais casos, o CARF e a CSRF aplicam a multa mínima:

IRPF - APRESENTAÇÃO INTEMPESTIVA DA DECLARAÇÃO DE RENDIMENTOS - MULTA - BASE DE CÁLCULO - A apresentação espontânea da declaração de rendimentos, após o prazo fixado para sua apresentação, dá ensejo à multa de 1% ao mês ou fração sobre o imposto devido, considerando-se, como tal, aquele que o contribuinte ainda tem a pagar, quando da apresentação da DIRPF.17

MULTA POR ATRASO NA ENTREGA DA DECLARAÇÃO - Considera-se devida a multa mínima, mesmo sem a base de cálculo para a multa por atraso na entrega da declaração, vez que o contribuinte teve imposto a restituir.18

BASE DE CALCULO DA MULTA - A multa por atraso na entrega da declaração deve ser calculada sobre o valor do imposto efetivamente devido na oportunidade da entrega da declaração, assim entendido o saldo a recolher após o abatimento dos valores de imposto antecipado. Na ausência de imposto a pagar ou havendo imposto a restituir, aplica-se a multa mínima.19

BASE DE CÁLCULO DA MULTA - A multa por atraso na entrega da declaração deve ser calculada sobre o valor do imposto efetivamente devido na oportunidade da entrega da declaração, assim entendido o saldo a recolher após o abatimento dos valores de imposto antecipado. Na ausência de imposto a pagar ou havendo imposto a restituir, aplica-se a multa mínima.20

IRPF - MULTA POR ATRASO NA ENTREGA DA DECLARAÇÃO - A multa por atraso na entrega da declaração não pode ser aplicada sobre o valor do imposto apurado na declaração, mas sim, sobre o imposto efetivamente devido, entendendo-se como tal aquele ainda não pago quando da entrega da declaração, observando-se a multa mínima prevista em lei. 21

IRPF - MULTA POR ATRASO NA ENTREGA DA DECLARAÇÃO - A multa por atraso na entrega da declaração não pode ser aplicada sobre o valor do imposto apurado na declaração, mas sim, sobre o imposto efetivamente devido, entendendo-se como tal aquele ainda não pago quando da entrega da declaração, observando-se a multa mínima prevista em lei.22

Como se nota, a atuação das cortes administrativas federais tem desempenhado um importantíssimo papel na mitigação do rigor da lei, muito embora não se tenha ainda reconhecido o caráter autônomo da obrigação acessória, que, por si só, ensejaria a aplicação de um valor fixo (ou mínimo) para o atraso na entrega da DIRPF.

De fato, não haveria de ser diferente. Isso porque, se a própria legislação, ao determinar a restituição de imposto, admite tacitamente que onerou o contribuinte além de sua manifestação de capacidade contributiva, não poderia - sem infringir o princípio da razoabilidade - esta mesma legislação prescrever um valor notadamente abusivo a título de multa pelo descumprimento de uma obrigação acessória.

Nesse contexto, a violação aos princípios da proporcionalidade e da razoabilidade fica caracterizada em face da punição excessiva atribuída aos contribuintes que, de forma regular e tempestiva, efetuaram o recolhimento do IRPF, mas somente declararam seus rendimentos após o término do prazo legal.

Estes princípios, aliás, têm, ao longo dos anos, balizado as manifestações dos Tribunais Superiores, como se nota a partir das ementas a seguir transcritas:

"1. A sanção tributária, à semelhança das demais sanções impostas pelo Estado, é informada pelos princípios congruentes da legalidade e da razoabilidade. 2. A atuação da administração pública deve seguir os parâmetros da razoabilidade e da proporcionalidade, que censuram o ato administrativo que não guarde uma proporção adequada entre os meios que emprega e o fim que a lei almeja alcançar. 3. A razoabilidade encontra ressonância na ajustabilidade da providência administrativa consoante o consenso social acerca do que é usual e sensato. Razoável é o conceito que se infere a contrario sensu; vale dizer, escapa à razoabilidade 'aquilo que não pode ser'. A proporcionalidade, como uma das facetas da razoabilidade revela que nem todos os meios justificam os fins. Os meios conducentes à consecução das finalidades, quando exorbitantes superam a proporcionalidade, porquanto medidas imoderadas em confronto com o resultado almejado. 4. [...]. 5. Deveras, não obstante a irritualidade, não sobejou qualquer prejuízo ao Fisco, consoante reconhecido pelo mesmo, porquanto implementada a exação devida no seu quantum adequado."23

"A desproporção entre o desrespeito à norma tributária e sua consequência jurídica, a multa, evidencia o caráter confiscatório desta, atentando contra o patrimônio do contribuinte, em contrariedade ao mencionado dispositivo do Texto Constitucional Federal."24

Em casos de contribuintes com imposto a restituir, portanto, entendemos que os princípios da razoabilidade e da proporcionalidade impõem o afastamento da cobrança de multa por atraso na DIRPF nos moldes atuais, que se mostra claramente abusiva.

6. Alternativa proposta por meio do projeto de lei n° 2.282/1996

Diante do cenário apresentado, o Projeto de Lei nº 2.282/199625, embora não faça prevalecer a autonomia da obrigação acessória em matéria tributária, propõe uma solução que nos parece bastante adequada à problemática. De acordo com o projeto, a base de cálculo para a multa deve ser, se houver, o imposto devido por ocasião da declaração de ajuste. Dessa forma, os contribuintes que recolheram tempestivamente o IRPF estariam sujeitos somente a uma multa mínima, de valor fixo.

O Deputado Lima Netto, autor do Projeto de Lei, analisa - à luz dos interesses contrapostos - o critério que deveria ser adotado pelo Fisco. Ele conclui pela improcedência da cobrança de multa caso o contribuinte já tenha regularmente efetuado o recolhimento do imposto devido:

"O imposto de renda é um tributo declaratório e sua administração depende de que a obrigação de declarar seja satisfatoriamente cumprida pelos contribuintes.

Por sua vez, a obrigação de declarar só será cumprida em níveis satisfatórios, em outras palavras, a norma só será efetiva, se a sanção correspondente estiver bem formulada, for suficientemente dissuasiva para inibir a omissão ou o atraso e se universo contributivo potencial for competentemente fiscalizado.

Em princípio, a penalidade por omissão ou atraso na entrega da declaração de rendimentos deveria ser um valor certo e fixo, independentemente do nível de renda do declarante; esta ideia parece fácil de admitir, já que a infração específica de omitir ou atrasar a prestação de informações ao Fisco é a mesma infração e não se torna maior ou menor se o declarante for mais ou menos rico.

Focalizando, do outro lado, o interesse do Fisco, é compreensível que o dano causado ao Fisco, o prejuízo infligido à administração do imposto por esse tipo de infração, será tanto maior quanto maior a densidade das informações omitidas ou retardadas; na ausência de uma medida simples e precisa da importância das informações faltantes, seria razoável admitir que a importância das informações tende a guardar relação com a capacidade contributiva do declarante; quanto maior a capacidade contributiva, mais numerosos e significativos serão os pagamentos e recebimentos a informar e a cruzar; desse ponto de vista, é compreensível que se queira graduar a penalidade segundo a capacidade contributiva do infrator e é razoável que se utilize como parâmetro da capacidade a grandeza 'imposto devido'.

O raciocínio precedente exprimiria presumivelmente a lógica inerente ao dispositivo tributário-penal que pretendemos modificar; entendemos que, a rigor, a penalidade deveria ser fixa; concedendo, no entanto, que graduá-la não deixa de ser defensável, caso contrário seu efeito inibidor desapareceria para os contribuintes mais ricos e para as pessoas jurídicas, não obstante é forçoso reconhecer que repugna ao senso comum, agride a sensibilidade do contribuinte, a ideia de pagar uma multa sobre um valor de imposto já pago, já antecipado ou já retido anteriormente na fonte.

Por isso, embora não seja ilógico graduar a penalidade segundo a capacidade contributiva do declarante, medida pelo imposto devido, entendemos que a multa deveria incidir apenas sobre a parcela do imposto devido que ainda não se encontra nos cofres do Tesouro, que ainda não foi antecipada ou retida, ou seja, apenas sobre a parcela do imposto devido que se conceitua como saldo de imposto a pagar." (Destaques nossos) 26

Em nosso entendimento, caso prevaleça o interesse do Fisco, fazendo com que a multa pelo atraso na entrega da DIRPF continue a ser calculada com base em percentual do imposto devido, a base de cálculo da multa deve ser o imposto apurado na declaração de ajuste, conforme proposta do Deputado Lima Netto. Esta sistemática de cálculo, ainda que não contemple a autonomia da obrigação acessória, é a que está mais próxima de uma punição proporcional e razoável pela inobservância do prazo para a entrega da DIRPF, legitimando assim o lançamento da multa.

7. Conclusão

Verificamos, ao longo de nossa análise, que os contribuintes do IRPF que entregam a DIRPF após o prazo fixado pela legislação tributária estão sujeitos à aplicação de multa. Esta multa, todavia, é calculada com base no imposto devido, ainda que integralmente pago, o que por vezes poderá resultar num valor abusivo, que não está de acordo com os princípios aplicáveis ao Direito Tributário.

No entanto, a DIRPF, embora de importância imensurável para a arrecadação tributária, tem natureza jurídica de obrigação autônoma, apesar de a legislação ter atribuído a ela o nomem juris de obrigação acessória.

Por conta disso, entendemos que, sendo a obrigação dita acessória uma obrigação autônoma, não é legítima a cobrança da multa por atraso na entrega da DIRPF com base em percentual do imposto devido, eis que violaria sua autonomia, e, por vezes, os princípios que regem o Direito Tributário.

Deste modo, somos forçados a concluir que a sistemática de cálculo atualmente aplicada pelo Fisco é ilegítima. A nosso ver, a penalidade mais adequada ao atraso na entrega da DIRPF seria a aplicação de multa de valor fixo, a qual também estará sujeita aos princípios da proporcionalidade e da razoabilidade. Dessa forma, seria contemplada a autonomia da obrigação acessória, sem risco de violação dos princípios da razoabilidade e da proporcionalidade.

___________

8. Referências

AMARO. Luciano. Direito Tributário Brasileiro - 9ª Edição. São Paulo: Saraiva, 2003.

DALLA. Multas Tributárias - Natureza Jurídica, Sistematização e Princípios Aplicáveis. Belo Horizonte: Del Rey, 2002.

JUDICE. Mônica Pimenta. A inconstitucionalidade do diferencial de alíquota e a ilegalidade da obrigação acessória. In: Revista de Direito Tributário nº 104. São Paulo: Malheiros, 2009.

LESSA. Donovan Mazza. A multa por atraso na entrega de declaração fiscal (DCTF) em face do princípio da proporcionalidade. In: Revista Dialética de Direito Tributário nº 175. São Paulo: Dialética, 2010.

MACHADO. Hugo de Brito. Obrigação Acessória e os Princípios da Legalidade e da Razoabilidade. In: Grandes questões atuais do Direito Tributário - 8º Volume. São Paulo: Dialética, 2004.

MACHADO, Hugo de Brito. Curso de Direito Tributário. São Paulo: Malheiros, 2005.

PEREIRA. Caio Mário da Silva. Instituições de Direito Civil - Vol. II - Teoria Geral das Obrigações. Rio de Janeiro: Forense, 2003.

SCHOUERI. Luís Eduardo. Direito Tributário. São Paulo: Saraiva, 2011.

__________

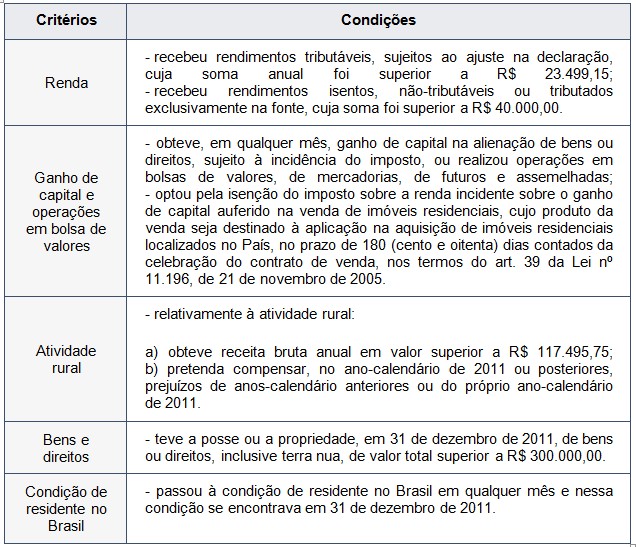

1 As normas que definem o enquadramento dos obrigados à entrega da DIRPF são anualmente definidas pela própria RFB. Em 2012, por exemplo, os critérios e condições de obrigatoriedade foram os seguintes:

2 Artigo 7º, caput, da Lei nº 9.250, de 26 de dezembro de 1995.

3 Artigo 88, I, da Lei nº 8.981, de 20 de janeiro de 1995.

4 Artigo 88, I, da Lei nº 8.981, de 20 de janeiro de 1995, combinado com o artigo 27, caput, da Lei nº 9.532, de 10 de dezembro de 1997.

5 Artigo 88, § 3º, da Lei nº 8.981, de 20 de janeiro de 1995.

6 PEREIRA. Caio Mário da Silva. Instituições de Direito Civil - Vol. II - Teoria Geral das Obrigações. Rio de Janeiro: Forense, 2003, p. 120.

7 PEREIRA. Caio Mário da Silva. Instituições de Direito Civil - Vol. II - Teoria Geral das Obrigações. Rio de Janeiro: Forense, 2003, p. 122.

8 Lei 3.071, de 1º de janeiro de 1916.

9 SCHOUERI. Luís Eduardo. Direito Tributário. São Paulo: Saraiva, 2011. p. 415.

10 CF, art. 150, VI - Papel

11 AMARO. Luciano. Direito Tributário Brasileiro - 9ª Edição. São Paulo: Saraiva, 2003. p. 243.

12 Superior Tribunal de Justiça, Primeira Turma. Recurso Especial nº 396.698. Relator: Luiz Fux.

13 Superior Tribunal de Justiça (STJ), Primeira Turma. Agravo Regimental no Agravo de Instrumento no Recurso Especial nº 507.467. Relator: Luiz Fux.

14 Superior Tribunal de Justiça (STJ), Segunda Turma. Recurso Especial nº 331.849. Relator: João Otávio de Noronha.

15 MACHADO, Hugo de Brito. Curso de Direito Tributário. São Paulo: Malheiros, 2005, p. 135.

16 DALLA. Multas Tributárias - Natureza Jurídica, Sistematização e Princípios Aplicáveis. Belo Horizonte: Del Rey, 2002, p. 123.

17 Câmara Superior de Recursos Fiscais, 1ª Turma, Acórdão nº 01-03.875, julgado em 16/04/2002.

18 Câmara Superior de Recursos Fiscais, 4ª Turma, Acórdão nº 04-00.149, julgado em 13/12/2005.

19 1º Conselho de Contribuintes, 2ª Câmara, Acórdão nº 102-47.478, julgado em 23/03/2006.

20 1º Conselho de Contribuintes, 2ª Câmara, Acórdão nº 102-47.392, julgado em 22/02/2006.

21 1º Conselho de Contribuintes, 4ª Câmara, Acórdão nº 104-20.598, julgado em 14/04/2005.

22 1º Conselho de Contribuintes, 4ª Câmara, Acórdão nº 104-21.075, julgado em 20/10/2005.

23 STJ. REsp nº 728.999. Ministro Relator Luiz Fux, DJ 26/10/2006.

24 STF, ADI 551/RJ. Ministro Relator Ilmar Galvão, publicado em 14/02/2003.

25 Projeto de Lei nº 2.282, de 1996, de autoria do Sr. Deputado Lima Netto, publicado no Diário da Câmara dos Deputados em 29 de agosto de 1996.

26 Trecho extraído da "Justificativa" do Projeto de Lei nº 2.282/1996.

____________

* Marcelo Rocha Santos é estagiário da área Tributária do escritório Demarest e Almeida Advogados

___________